Negli ultimi mesi del 2017 e nel primo scorcio del 2018, con cadenza quasi mensile, il Governatore della Banca d’Italia è tornato sulla bontà dei controlli di vigilanza sulle banche giungendo alla stessa identica conclusione di sempre, di auto assoluzione per i fallimenti che si sono verificati, quasi in contemporanea, di una dozzina di banche. Questo atteggiamento evidentemente esprime il disagio di chi si aspetterebbe maggiori apprezzamenti e forse anche ringraziamenti per aver evitato il peggio; eppure ciò dovrebbe essergli chiaro visto che egli è stato rinnovato a novembre scorso alla scadenza del suo primo mandato. Invero, sulla questione ognuno ha potuto farsi un giudizio e, alla fine, che i fallimenti erano evitabili o meno oggi non ha più nessuna rilevanza: il latte è stato versato in abbondanza e non ha più senso piangerci sopra (di interesse rimane da conoscere il costo complessivo delle crisi: 20,30,50 o addirittura 100 miliardi di euro).Lapalissiano concludere che era meglio pensarci prima, prevenendo anziché provare a rimediare a cose fatte.

Oggi invece diventa essenziale capire quale futuro attende il nostro sistema bancario e gli effetti che su di esso ha avuto la prolungata crisi economica, da un lato, e la nuova vigilanza della BCE avviata nel 2014.In uno degli ultimi interventi, il dr. Visco dedica soltanto poche pagine alle prospettive, dalle quali, nello stile del documento, trapelano ombre ed insidie sull’avvenire delle banche italiane.

Si invitano le banche con una certa sollecitudine ad adeguarsi alle nuove esigenze delle imprese medio grandi attive sui mercati internazionali, a recuperare margini di redditività comprimendo ulteriormente i costi, a valorizzare al meglio l’innovazione tecnologica per rispondere alla concorrenza dei soggetti non bancari come sta avvenendo in Cina, UK e USA.In termini generali, sono sfide epocali da vincere ma cosa si sa effettivamente sulle strategie e i programmi delle banche italiane per l’immediato futuro ?

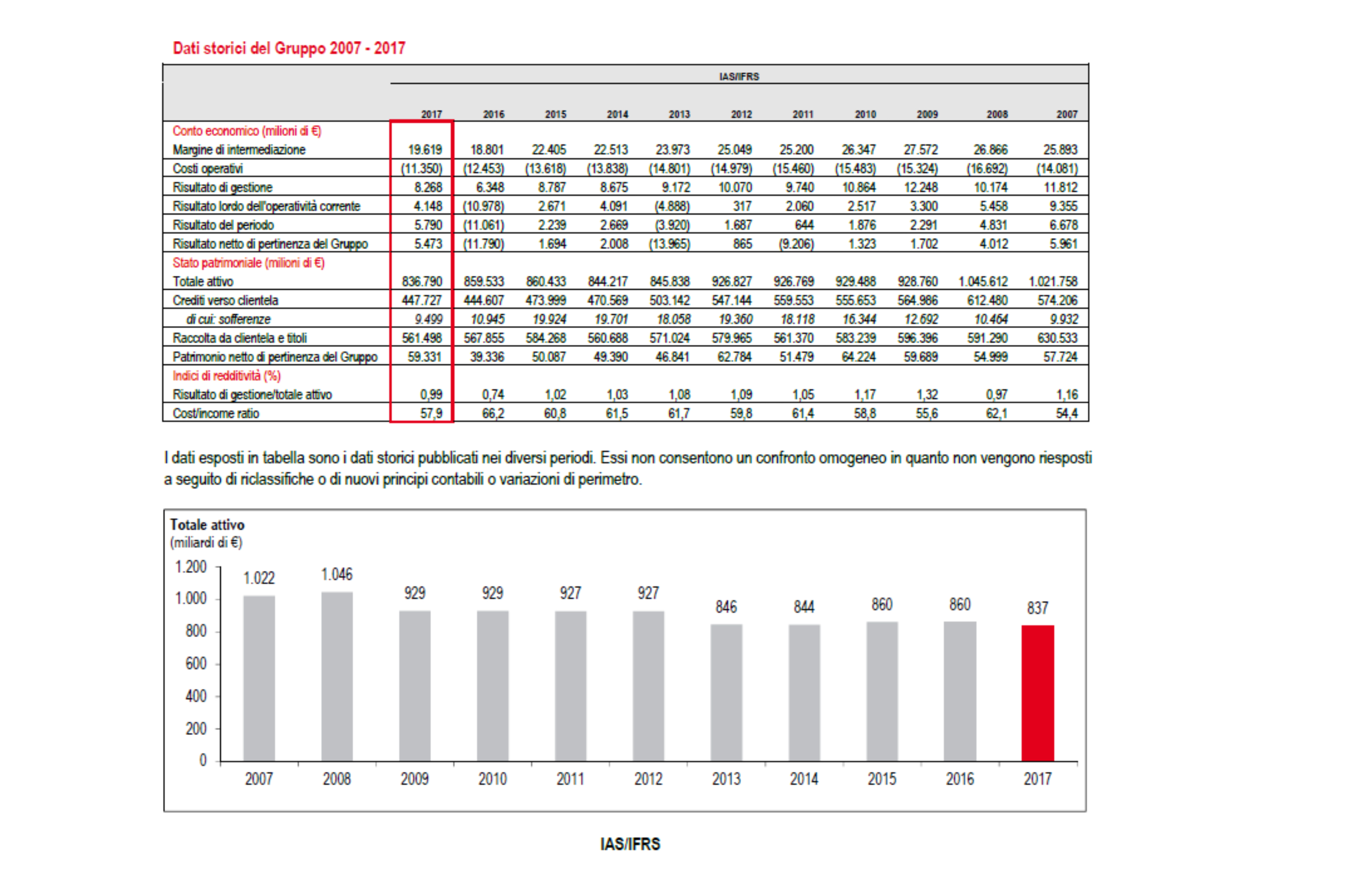

Si sa poco se ci limitiamo alla stampa economica, molto se abbiamo la pazienza di leggere con attenzione i bilanci delle banche che in questo periodo sono in via di approvazione dalle assemblee dei soci. Una delle banche sistemiche, UniCredit, offre l’occasione per capire da vicino le trasformazioni che stanno avvenendo e che sono davvero epocali. La lettura del bilancio – da cui sono tratti i grafici e le tabelle a corredo di questo articolo – e’ da integrare con il piano Transform 2019 che costituisce la strategia di lungo termine portata a conoscenza delle autorità e dei mercati.Dopo anni di difficoltà, il bilancio 2017 si chiude con variabili economiche e patrimoniali di tutto rilievo:il margine di intermediazione è di 20 miliardi di euro, come l’anno precedente, ma genera un risultato netto di 5,4 miliardi (-12 miliardi nel 2016) mentre il patrimonio netto è 59 miliardi (39 miliardi nel 2016) con un CET1 del 13,6% (8% nel 2016) a fronte di un totale attivo di ben 837 miliardi per l’intero gruppo.

Si conclude nell’anno appena trascorso un piano di riassetto societario senza precedenti per la banca: aumento monstre di capitale sociale (per 13 miliardi di euro), dismissioni di banche e altre società finanziarie (Pioneer e Bank Pekao tra le altre che hanno generato buone plusvalenze), vendita di crediti deteriorati (accordi vincolanti con Pimco e Fortress per la vendita di 18 miliardi di crediti deteriorati), e riduzione di personale e di filiali (con un risparmio di 4/5 miliardi di costi operativi rispetto a qualche anno fa).Paragonati ai dati di 10 anni prima – pur con qualche difficoltà legata a criteri contabili disomogenei nel corso del tempo – oggi ci troviamo di fronte a una realtà aziendale radicalmente diversa, per effetto della crisi e dell’applicazione incisiva dei nuovi parametri di vigilanza europea, rispetto alla banca sistema vagheggiata anni orsono. Tra il 2007 e oggi non solo si è verificato un dimagrimento dei volumi intermediati (da 1.050 a 840 miliardi) ma anche si è innescata una ricomposizione delle masse di bilancio a favore delle attività finanziarie e a discapito dei prestiti: la quota dei prestiti sul totale attivo nell’ultimo biennio 2016/2017 scende al 53% da quasi il 60% del biennio 2007/8.

Altri fenomeni legati al nuovo regime di vigilanza (bail in) e ai meccanismi del Quantitative Easing della BCE hanno stimolato una preferenza per la liquidità, se non addirittura per il contante, per la clientela della banca e per la banca medesima che hanno lasciato tracce indelebili nello stato patrimoniale e nel conto economico di Unicredit.I titoli in circolazione a fine 2017, prevalentemente obbligazioni, sono scesi di ben 20 miliardi rispetto all’anno prima (-15%) e solo parte di questo smobilizzo è poi confluito per metà nei depositi e nei conti correnti. Analogamente per effetto delle misure di politica monetaria non convenzionale che si sono succedute lungo il corso di tutto il 2017, Unicredit chiude l’anno con un ammontare enorme della cassa e delle altre disponibilità liquide (depositi presso le banche centrali rivenienti dalle operazioni in titoli ora menzionate): 65 miliardi di euro.Considerata la preesistente struttura operativa di banca che opera su livelli significativi in oltre una quindicina di paesi considerati strategici, i processi prima descritti impattano sui differenti mercati geografici in modo asimmetrico e fortemente riduttivo in alcune aree, tra cui spicca proprio l’Italia.Qui la quota di mercato in termini di prestiti alla clientela si è fortemente contratta ed è oggi poco più alta dell’intero credito cooperativo essendo pari all’11 per cento nel 2017; eppure il contributo ai ricavi dell’intero gruppo da parte dell’Italia sfiora il 50% (grazie alle cedole sui titoli di Stato italiani) mentre sempre in Italia la rete sportelli si sta fortemente concentrando, rappresentando quasi il 65% rispetto al 56% di un anno prima della rete di gruppo.

La irreversibilità di queste tendenze – indotte proprio da schemi di vigilanza prudenziale di natura quantitativa – deterministica – si traducono in politiche e strategie necessitate, se non obbligate, da parte del management con pochi margini di manovra, poiché tutto si sposta sul ruolo e sulla valorizzazione del patrimonio di vigilanza:la vera stella polare di tutte le dinamiche bancarie che offre sicurezza ai risparmiatori, agli azionisti e alle autorità di controllo.E’un po’ il prezzo che le banche italiane pagano per stare nell’Unione Bancaria, probabilmente perché sono arrivate impreparate all’appuntamento del 2014.

La crisi economica e finanziaria, iniziata nel 2007, ha determinato intensi dibattiti sulla necessità di promuovere un sistema finanziario più forte e più resiliente a shock esterni. Di conseguenza, negli ultimi anni le autorità di vigilanza hanno adottato una serie di provvedimenti che hanno contribuito a ridisegnare in modo notevole il panorama dei mercati bancari e finanziari.

Il quadro appena tracciato, ovviamente, non è confortante atteso che implica un mutamento sostanziale – se non un lento declino – della banca commerciale come la abbiamo conosciuta e che è stata così essenziale per le famiglie e per le tante piccole imprese che costellano il nostro panorama imprenditoriale. Essestanno pesantemente risentendo, in termini più generali, del calo degli impieghi bancari a livello nazionale (-13 per cento negli ultimi 4 anni) che si associa alla tradizionale non elevata offerta di servizi bancari (sui servizi di pagamento l’Italia si colloca da decenni agli ultimi posti per scarsa intensità di utilizzo tra i paesi europei e tra quelli del mondo occidentale).

Cosicché è per il momento difficile individuare il percorso che dovrà portare una delle maggiori realtà bancarie al finanziamento di una struttura produttiva, che fa sempre più perno sulle piccole e medie imprese.

Sarà interessante capire meglio le strategie che stanno maturando, partendo proprio dalla netta inversione di tendenza, rispetto alle politiche del decennio appena trascorso.

La sfida è aperta e i macro obiettivi di trasformazione, elencati dal Governatore nell’intervento avanti citato,sono davvero complessi per riorientare il sistema bancario italiano verso un nuovo banking, in grado di supportare uno sviluppo economico duraturo e sostenibile.