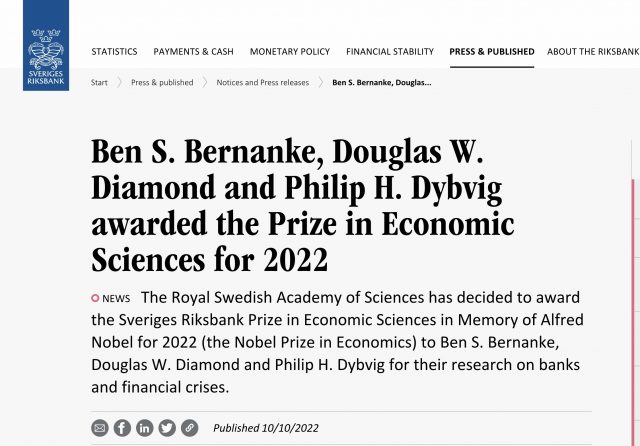

Dal sito della Banca centrale svedese, possiamo leggere la motivazione del Nobel a ben tre economisti, tutti americani per le loro magistrali ricerche condotte negli anni ‘80, sulle banche e sulle crisi finanziarie.

Come mai il Nobel arriva a distanza di 40 anni?

E’ dunque importante capire bene il significato di questo riconoscimento, onde evitare strane scorciatoie intellettuali del tipo: bisogna salvare le banche con soldi pubblici in caso di default. E’ esattamente il contrario.

Poichè le banche sono il meccanismo più vulnerabile dei moderni sistemi economici è necessario regolarle e fare il possibile per prevenire le crisi. Esse sono infatti dirompenti per la distruzione del risparmio, degli investimenti e della produzione. Dirompente è dunque il costo per la collettività in caso di salvataggio con intervento dello Stato.

L’asimmetria è palese ed evidente: se la banca è solida e ben controllata nessuno ci rimette, in caso contrario ci rimettono (quasi) tutti e di sicuro sono i contribuenti a pagarne il prezzo più alto. Tutto qua e tutto molto semplice, almeno in teoria. Questi ragionamenti sono alla radice delle moderne regolamentazioni in campo bancario e finanziario.

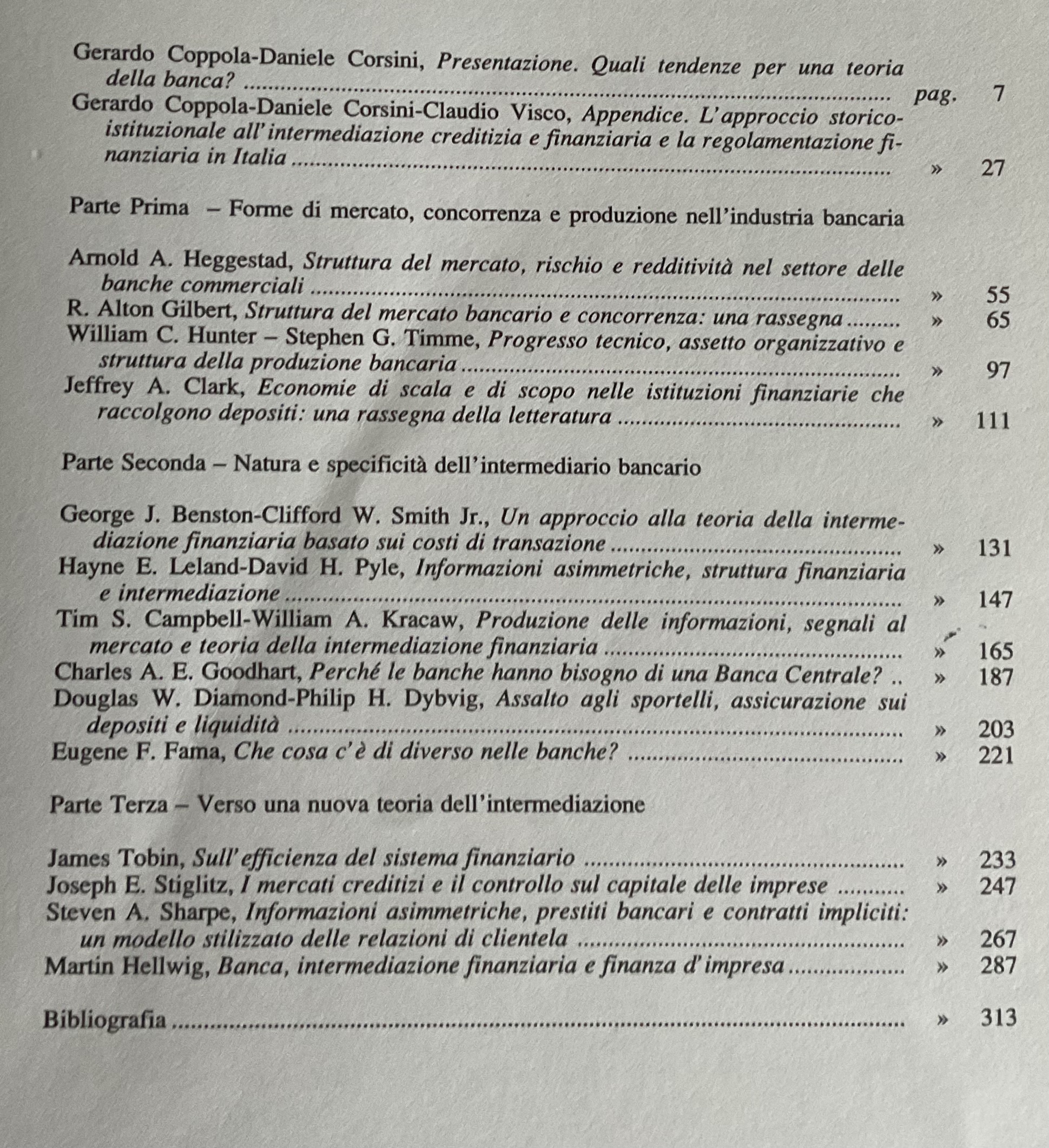

Quasi 30 anni fa, gli estensori di questo breve profilo, beneficiando di importanti contributi scientifici di De Cecco, Ciocca, Onado,Toniolo e altri ancora, pubblicarono una antologia con 15 articoli commentati su tali argomenti: Teoria dell’intermediazione creditizia, supplemento alla Rivista Studi e Informazioni della Banca Toscana-Editore Nardini, Firenze giugno 1993, n.41.

Tra di essi, quello di Diamond e Dybvig, due degli economisti oggi premiati con il Nobel era intitolato “Assalto agli sportelli, assicurazione dei depositi e liquidità”. La scelta era dettata dall’aderenza di questi studi alle modalità di funzionamento dei mercati creditizi, che lungi dall’essere concorrenziali e perfetti, si caratterizzano per asimmetrie informative, conflitti di interesse, cattura del regolatore, tutte distorsioni di non facile soluzione.

Ne consegue, che l’azione degli organismi di vigilanza e la stessa regolamentazione bancaria e finanziaria hanno senso se minimizzano, per le ragioni indicate dai tre economisti, le crisi bancarie e ne riducono il costo a carico di risparmiatori e contribuenti.

The Royal Swedish Academy of Sciences has decided to award the Sveriges Riksbank Prize in Economic Sciences in Memory of Alfred Nobel 2022 to

Ben S. Bernanke

The Brookings Institution, Washington DC, USA

Douglas W. Diamond

University of Chicago, IL, USA

Philip H. Dybvig

Washington University in St. Louis, MO, USA

“for research on banks and financial crises”

Their discoveries improved how society deals with financial crises

This year’s laureates in the Economic Sciences, Ben Bernanke, Douglas Diamond and Philip Dybvig, have significantly improved our understanding of the role of banks in the economy, particularly during financial crises. An important finding in their research is why avoiding bank collapses is vital.

Modern banking research clarifies why we have banks, how to make them less vulnerable in crises and how bank collapses exacerbate financial crises. The foundations of this research were laid by Ben Bernanke, Douglas Diamond and Philip Dybvig in the early 1980s. Their analyses have been of great practical importance in regulating financial markets and dealing with financial crises.

For the economy to function, savings must be channelled to investments. However, there is a conflict here: savers want instant access to their money in case of unexpected outlays, while businesses and homeowners need to know they will not be forced to repay their loans prematurely. In their theory, Diamond and Dybvig show how banks offer an optimal solution to this problem. By acting as intermediaries that accept deposits from many savers, banks can allow depositors to access their money when they wish, while also offering long-term loans to borrowers.

However, their analysis also showed how the combination of these two activities makes banks vulnerable to rumours about their imminent collapse. If a large number of savers simultaneously run to the bank to withdraw their money, the rumour may become a self-fulfilling prophecy – a bank run occurs and the bank collapses. These dangerous dynamics can be prevented through the government providing deposit insurance and acting as a lender of last resort to banks.

Diamond demonstrated how banks perform another societally important function. As intermediaries between many savers and borrowers, banks are better suited to assessing borrowers’ creditworthiness and ensuring that loans are used for good investments.

Ben Bernanke analysed the Great Depression of the 1930s, the worst economic crisis in modern history. Among other things, he showed how bank runs were a decisive factor in the crisis becoming so deep and prolonged. When the banks collapsed, valuable information about borrowers was lost and could not be recreated quickly. Society’s ability to channel savings to productive investments was thus severely diminished.

“The laureates’ insights have improved our ability to avoid both serious crises and expensive bailouts,” says Tore Ellingsen, Chair of the Committee for the Prize in Economic Sciences.

Il mix caotico della incertezza e della innovazione

E’ dunque significativo che la crisi bancaria sia portata di nuovo alla ribalta della ricerca, dopo gli anni dei dissesti epocali prodotti dal fallimento Lehman Brothers (2008), dando rilievo agli squilibri che possono prodursi nella fase di incertezza e di innovazione tecnologico-finanziaria che stiamo attraversando.

L’incertezza è data dagli effetti attesi di una politica restrittiva, dopo anni di tassi pari a zero, quando addirittura non negativi, attuati per evitare rischi di recessione e contrapporsi agli scompensi provocati dalla pandemia.

Ora l’inversione delle politiche delle banche centrali, per combattere l’inflazione, si svolge in un contesto di guerra guerreggiata e di guerra economica sulle fonti energetiche, i cui sviluppi sono davvero difficili da prevedere. Le distonie tra una Federal Reserve che vuole procedere lungo una linea di deciso aumento dei tassi e una BCE che sembra essere più prudente aumentano le incertezze del quadro.

L’innovazione finanziaria, dal canto suo, è causa e conseguenza dell’ingresso massiccio degli operatori tecnologici con l’introduzione di modelli di business che potenziano gli effetti del web nelle transazioni finanziarie. Fintech e open banking sono le manifestazioni di una spinta alla competizione per strappare quote al sistema tradizionale, dinamica che stenta a trovare nel regolatore linee di intervento coerenti, a protezione del consumatore/risparmiatore. Anche se siamo solo all’inizio, le forze in azione sono davvero notevoli.

Nei premi Nobel assegnati è dunque da vedere una manifestazione dei timori per una economia sull’orlo di un ennesimo fallimento finanziario, lato oscuro della globalizzazione capitalistica? Ci sono in vista crisi bancarie destabilizzanti, che l’assegnazione dei Nobel preannuncia?

Due osservazioni finali, a commento della situazione attuale. Una riguarda il mancato completamento dell’Unione Bancaria, con l’assicurazione dei depositi mutualizzata, cosa che impedisce il pieno dispiegarsi di un sistema creditizio europeo robusto e resiliente. Se l’assicurazione dei depositi è così vitale come anche Diamond e Dybvig hanno dimostrato, che cosa ne rallenta l’attuazione?

La seconda riguarda il nostro sistema bancario che, di fronte alle numerose crisi scoppiate negli ultimi quaranta anni, cioè nel tempo di una sola generazione, d’ogni tipologia e d’ogni dimensione, finanche di interi sistemi come quello meridionale degli anni novanta e della banca territoriale negli anni duemila, non ha saputo rispondere se non con l’aumento del grado di concentrazione mediante l’intervento ex-post delle banche maggiori, accompagnato da cospicui aiuti del contribuente.

In altri termini è mancata una efficace prevenzione delle crisi bancarie e di ciò le Authority dovrebbero dare una spiegazione, trovandoci ora di fronte a un sistema poco concorrenziale e poco innovativo, che nel tempo ha ridotto i flussi di credito verso l’economia reale e segnatamente verso la piccola impresa.

E’ così che dovremmo misurare la storia recente del banking italiano? Difficilmente i tre nuovi Nobel per l’economia ne darebbero una benevola lettura.