Le acque del risparmio sono tranquille solo in superficie, ma in profondità sono piene di insidie. E’ una torta che fa gola a tanti e quindi è difficile farsi una idea precisa per il risparmiatore su come navigarvi in accettabile sicurezza. L’ultima novità è l’educazione finanziaria che si fa carico di orientare le scelte di grandi e piccini e alleviare le pene dei controllori che, se si trovano persone piu’ accorte di finanza, possono svolgere meglio i propri compiti.

Negli ultimi anni vi è stata una tale proliferazione di iniziative da suggerire, per mettere un pò di ordine, l’intervento dello Stato attraverso la recente creazione del portale di educazione finanziaria: http://www.quellocheconta.gov.it. A questo sito sono dedicate numerose trasmissioni televisive di Rainews. Per esperienza professionale più che decennale, siamo in grado di fare qualche commento e qualche benevola critica a questa iniziativa che, per tante ed ovvie ragioni, è fondamentale nella vita civile del nostro Paese.

“Quello che conta” sta per quel che conta sapere quando si stipula un mutuo, si compra un’azione e così via. Sono consigli molto semplici ed utili che si rifanno alla psicologia comportamentale: stai attento a ciò che firmi, leggi bene le informazioni, bada alla combinazione rischio rendimento, se non sei sicuro rivolgiti ad un esperto. Sono condivisibili fin troppo al punto da poter essere inutili, se non dannose. Sembra paradossale eppure è così.

Vediamo il perché. E’ come se un esperto desse informazioni su come comportarsi in caso di evento sismico senza tener conto tuttavia del contesto urbanistico: un conto è il Giappone o un’area poco abitata, altro conto è il nostro Paese densamente popolato, con centri storici di origine medioevale e insediamenti abusivi o frutto di speculazioni, pronti a sgretolarsi e a trasmettere effetti domino.

Analogamente, si dispensano consigli in finanza, ma bisogna stare attenti a non ingenerare il convincimento che il risparmiatore con poche ed elementari nozioni possa scegliere in modo responsabile tra una selva di prodotti e di condizioni. Questo approccio risente di una visione neoclassica che presuppone un mondo di informazione perfetta, da completare con limitati interventi educativi.

Abbiamo la prova che non sia così dai tanti conflitti di interesse, dai fallimenti delle banche proclamati dall’oggi al domani, dalle indefettibili certezze delle autorità di aver fatto tutto il possibile per evitare il peggio. Il mondo in cui viviamo non è il migliore dei mondi possibili ed è pieno di furbetti a caccia di soldi altrui.

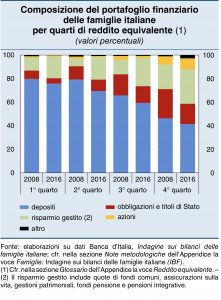

I dubbi che si hanno navigando nel portale, quindi, sono in effetti due: l’irrilevanza della nostra storia bancaria e finanziaria per capire meglio il contesto e la poca considerazione della normativa europea che con il bail in ha cambiato in modo radicale la posizione del risparmiatore. Due dubbi che si inseriscono in una evoluzione del risparmio delle famiglie italiane, tra il 2008 e il 2016, che ha privilegiato gli investimenti più rischiosi quali azioni e obbligazioni e il risparmio gestito in correlazione con la diminuzione della quota dei depositi bancari per ognuna delle classi di reddito come si desume dal grafico riportato di seguito.

Uno sguardo veloce alla nostra storia fa emergere che con molta frequenza le banche falliscono spesso per cause ricorrenti poco metabolizzate e lo stesso capita ai grandi conglomerati industriali, per crisi irreversibili o cattiva gestione, coinvolgendo strumenti finanziari entrati nel portafoglio dei piccoli risparmiatori.

Il costo complessivo dei tanti salvataggi quasi mai si conosce completamente ed è a carico del risparmiatore/ contribuente che nottetempo se ne ritrova gravato. In casi del genere non possiamo opporci ovviamente essendo questi provvedimenti adottati con decreti legge. Si leggano su questa piattaforma i tre articoli sui casi di default bancario capitati nel corso dell’ultima generazione in Italia e alcune considerazioni sulle policy bancarie.

Viceversa nelle scelte allocative del nostro risparmio abbiamo la possibilità con pochissime informazioni di scegliere in modo corretto ex-ante, che è sempre la migliore tutela possibile.

Iniziamo da quello che in base alla normativa europea sui depositi in caso di risoluzione di una banca per scoprire che, oltre all’amato conto corrente bancario, che può essere aggredito per la parte che supera i 100.000 euro di saldo, anche le azioni e le obbligazioni bancarie possono letteralmente svanire.

Le ancore di salvezza dobbiamo ricercarle altrove e sempre con la bussola dei principi comunitari. Esse sono due: il CONTO DI PAGAMENTO (questo sconosciuto perchè è in effetti un prodotto innovativo anche dal punto di vista tecnologico, presente nelle direttive comunitarie) per effettuare pagamenti digitalizzati (e quindi con relative giacenze medie) e il DEPOSITO, BANCARIO O POSTALE, per il nostro risparmio: il primo e’ tutelato entro i 100.000 euro se offerto da una banca, il secondo anche per importi superiori, in quanto assistito dalla garanzia dello Stato.

In definitiva, se come contribuenti subiamo il salvataggio di una banca come risparmiatori possiamo fare moltissimo. E quindi prestiamo attenzione a non rimetterci due volte: come contribuenti e come risparmiatori che hanno investito in azioni e obbligazioni bancarie, illudendosi che fossero al riparo da ogni rischio.

Alla combinazione rischio-rendimento, laddove essa abbia mai funzionato, dobbiamo oggi aggiungere il concetto di investimento con garanzia di intangibilità da qualsiasi evento nefasto e da investimenti esposti a risoluzione.

E’ un passo epocale a tutela del risparmio: prima dell’intervento dello Stato per salvare una banca è richiesto il sacrificio dei possessori di azioni ed obbligazioni. E in verità ciò mi fa sentire più sicuro anche come contribuente. Questi principi vanno diffusi ed insegnati ad integrazione e in parziale deroga dell’art.47 della Costituzione, che proclama l’obiettivo della tutela del risparmio tout court.

Dato che quel che conta è la sicurezza del nostro risparmio, se una banca mi assicura rendimenti elevati potrei non volere correre il rischio sapendo con certezza ed ex ante che il mio investimento si riduce nel caso di default della medesima. Prima di questa normativa questa prospettiva non ci interessava più di tanto attratti dal rendimento e non dal rischio d’impresa mancata restituzione del capitale versato che davamo per scontato: i tragici eventi delle due popolari venete sono testimoni imperituri di quanto finora detto!

C’è poco altro da dire. Con i due strumenti indicati si supera la vecchia commistione tra moneta e risparmio propria del conto corrente bancario che diventa oggi obsoleto. I relativi costi di questa operazione sono risibili.Il conto di pagamento nasce per effettuare transazioni quotidiane con i pagamenti elettronici, i più convenienti in assoluto, e il libretto di deposito non dovrebbe comportare spese.

A differenza del conto corrente, oggi tariffato in misura crescente e poco dimostrata in termini di servizi resi. Fare educazione finanziaria è un fatto politico, culturale, di organizzazione della nostra vita sociale e collettiva e quindi non è solo espressione di conoscenza e di erudizione specialistica. Gli interessi in gioco ancora una volta sono enormi e ci chiediamo con il dovuto rispetto per il loro ruolo se le associazioni dei consumatori vogliano finalmente battere un colpo! (continua)