Tempo di lettura: 5’.

Novità regolamentari, di mercato e tecnologiche

Le attività di Open Banking o della Banca Aperta si riferiscono alle operazioni che un individuo o una azienda possono eseguire, tramite un operatore autorizzato di terza parte (in gergo tecnico TPP), per accedere ai propri conti e gestire la propria posizione di liquidità o dare avvio (in gergo tecnico inizializzare) operazioni di pagamento, raggiungendo ogni destinatario. E’ una novità regolamentare, di mercato e tecnologica degli ultimi anni, assai rilevante che apre a servizi di incasso e pagamento più efficienti, sicuri e a minori costi per imprese e famiglie.

Prima di internet per controllare il saldo del proprio conto od effettuare un bonifico era necessario recarsi nella propria filiale bancaria; con l’avvento di internet, è divenuto possibile farlo attraverso i servizi di internet banking o le applicazioni mobile; ora con l’Open Banking è possibile accedere a un ulteriore canale, cioè a un servizio on line offerto da un soggetto che non è una banca, sviluppando una serie di vantaggi.

Questo nuovo soggetto deve avere una “patente di istituto di pagamento” (cioè una autorizzazione rilasciata dalla Banca d’Italia a seguito di rigorosi controlli all’entrata e vigilanza costante) ed un “mezzo” (una tecnologia) per stabilire una connessione tra il cliente e le banche presso le quali detiene un conto. L’applicazione agisce alla stregua di un fattorino che, autorizzato dal cliente, può “andare” in banca, “chiedere” informazioni o “effettuare” un bonifico per suo conto. Il tutto ovviamente in via automatizzata e virtuale.

Non c’è da preoccuparsi, non è così “pericoloso” come potrebbe sembrare. La possibilità per un Cliente di visualizzare i saldi dei propri conti e le sue transazioni, oppure disporre operazioni di pagamento, può avvenire solo attraverso una modalità sicura offerta dalla banca e solo qualora il cliente decida di concedere il permesso.

A prima vista potrebbe sembrare che l’Open Banking nasca per permettere alle banche di guadagnare condividendo i dati dei propri Clienti. Lo scopo è invece opposto: l’impalcatura normativa della direttiva europea sui pagamenti, detta PSD2, obbliga le banche ad esporre ai clienti le informazioni sui propri conti ed istanziare operazioni di pagamento attraverso canali non tradizionali, dando la possibilità agli utenti di accedere ad innovativi prodotti e servizi finanziari a valore aggiunto offerti dalle citate Terze Parti.

Cosa viene “aperto” con l’Open Banking?

Ci sono sostanzialmente due aspetti di apertura a questi servizi, grazie all’Open Banking. E cioè

– ai dati riferiti ai conti bancari come:

- Nome e cognome del titolare

- Saldo del conto

- Transazioni sul conto.

Questo servizio viene chiamato AIS che sta per Account Information Service, Servizio di Informazione di Conto.

– all’ avvio dei Pagamenti.

Attraverso l’Open Banking è possibile creare delle disposizioni di pagamento dal proprio conto (Bonifici ordinari e istantanei), senza dover accedere al sito o all’app della banca con l’obiettivo di migliorare e rendere più veloce l’esperienza utente, grazie al servizio di terza parte di raggiungibilità, immediatezza e sicurezza della transazione.

Questo servizio viene chiamato PIS che sta per: Payment Initiation Service, Servizio di inizializzazione dei pagamenti.

Prima di procedere ricapitoliamo alcuni punti importanti:

- Cosa significa PSD2? Seconda Direttiva sui Pagamenti Europei. Da questa nasce l’Open Banking, per stimolare una maggiore concorrenza sui servizi bancari di pagamento.

- Cosa è l’Open Banking? L’insieme delle regole che obbligano le Banche a rendere Accessibili i dati finanziari e i servizi di pagamento ai clienti finali, sia privati che aziende.

- Quale è il ruolo delle Banche? Le banche sono obbligate a permettere ai clienti ad accedere ai propri conti attraverso modalità e tecnologie innovative sviluppate dalle Terze Parti AIS e PIS.

- Chi sono le Terze Parti? Aziende che offrono applicazioni o siti per permettere ai clienti bancari di accedere ai propri conti in maniera innovativa, utilizzando la tecnologia API. Per farlo le Terze Parti devono essere autorizzate dall’Autorità che controlla il settore (in Italia, la Banca d’Italia).

- Cosa significa API? Application Programming Interface, è la modalità con cui i software della banca e delle terze parti possono “parlare” tra di loro mediante un linguaggio formalizzato.

- L’Open Banking è sicuro? Certamente! Sia l’accesso alle informazioni che l’avvio dell’ordine di esecuzione del pagamento avverrà sempre previo consenso dell’ utente e attraverso procedure di sicurezza bancarie, la Strong Customer Authentication (SCA)

La Strong Customer Authentication

La Strong Customer Authentication richiede un approfondimento specifico, poiché l’apparente complessità potrebbe intimorire. Facciamo un esempio:

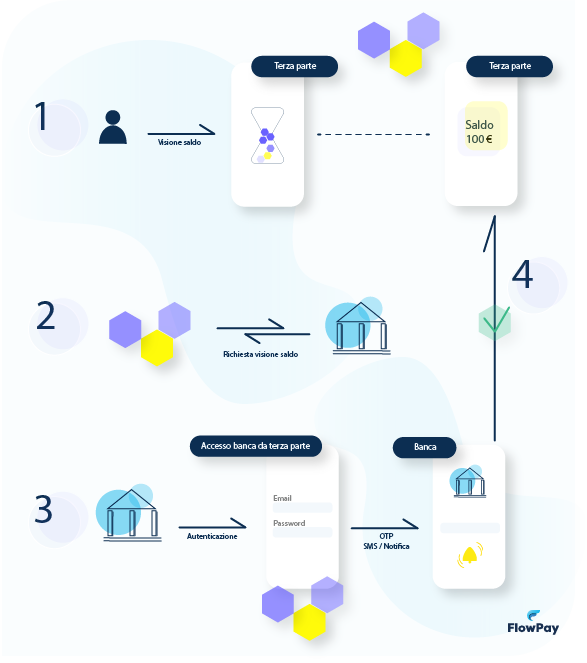

- Un Cliente vuole visualizzare in tempo reale il saldo del conto presso la sua banca attraverso l’applicazione mobile fornita da una Terza Parte

- L’applicazione contatta la banca attraverso le API

- La banca chiede conferma al Cliente della richiesta ricevuta attraverso la propria applicazione. Egli dovrà inserire sull’applicazione della banca:

- Nome utente/Username

- Password di accesso

- Il Cliente riceve quindi una OTP (One Time Password) via SMS o via APP dalla banca.

- Solo a questo punto la Terza Parte riceverà dalla banca il saldo e potrà mostrarli al Cliente, fornendo l’aggregazione delle informazioni su tutti i conti per i quali ha ricevuto l’ordine di accesso del cliente medesimo.

I dati del cliente, Username e Password, non saranno mai visibili alla Terza Parte, affinché non possa mai accedere ai conti senza l’autorizzazione del titolare.

La sicurezza procedurale e informatica di questi passaggi creerà la percezione del Valore aggiunto che la Terza Parte apporta all’esperienza dell’utente, attraverso la produzione di servizi aggiuntivi costruiti su quelle informazioni analitiche.

Quali problemi risolve l’Open Banking e quali ne sono i vantaggi

L’Open Banking favorisce la competizione nel settore dei servizi finanziari permettendo a nuovi soggetti, le terze parti, di creare prodotti ed esperienze innovative al servizio sia di imprese che di privati.

L’Open Banking permette così di ottenere benefici in termini di

- ✅ Abbattimento dei costi

- ✅ Personalizzazione

- ✅ Nuovi servizi

- ✅ Miglioramento delle decisioni.

Attraverso l’accesso ai dati dei conti, saldi e transazioni, sempre, lo ripeto, con il consenso del Cliente, è possibile:

1) Utilizzare le informazioni finanziarie per offrire servizi che aiutano il Cliente nelle proprie scelte di business, di investimento, di finanziamento o di spesa, migliorando la dinamica dei flussi di incasso,

2) Creare nuove esperienze di incasso e pagamento, integrate con gli strumenti di gestione per risparmiare tempo, costi o minimizzare i rischi.

Alcuni esempi di utilizzo intelligente dell’Open Banking sono:

- Account Aggregation – Visualizzazione in tempo reale di tutti i saldi e delle transazioni di propria pertinenza su diverse banche senza necessità di accesso al servizio di Corporate Banking

- Riconciliazione incassi e pagamenti – Poter accedere a tutte le transazioni di diverse banche permette al Cliente di collegare i movimenti di conto con l’operazione che ne è causa (una bolletta, una fattura di pagamento, un’ acquisto on line, una vendita, …)

- Classificazione – Con tutte le informazioni finanziarie standardizzate diventa semplice organizzare i dati ed categorizzare le informazioni per aiutare il Cliente a capire dove e quanto spende ed agevolare l’ottimizzazione delle spese

- Automazione pagamenti e incassi – Potendo creare pagamenti da un’unica interfaccia e su più banche è possibile per il Cliente avere accesso ad automatismi nella gestione dei pagamenti e degli incassi che aiutano a risparmiare tempo, minimizzare rischi operativi e migliorare la posizione di liquidità.

Fate domande

Se ritenete che quanto precede non sia sufficientemente chiaro, fate domande, per approfondire. Vi risponderò nel blog. Esse saranno importanti anche per gli operatori per fornire idee per lo sviluppo di nuovi servizi, secondo i bisogni della clientela.

Le novità attuali e di prospettiva rese possibili dall’Open Banking, per potersi diffondere alle pmi e alle famiglie, non devono restare infatti materia per soli addetti o per grandi organizzazioni. Anche quelle minori se governate con competenza e appropriate strategie hanno la possibilità di dire la loro.

L’efficienza in termini di rapidità, sicurezza ed economicità dei servizi di incasso e pagamento rappresenta un fattore vitale per la generale ripresa della nostra economia, superando gli elementi di arretratezza che ancora contraddistinguono il mercato italiano dei pagamenti di individui e imprese.

E’ una opportunità da non perdere.