Tempo di lettura: 6’.

Il recupero di risorse finanziarie interne alla impresa

La finanza di impresa soffre, soprattutto soffre quella della piccola impresa, ma ha opportunità per rinnovarsi.

betgit giriş

Le fonti di finanziamento esterno, in primis quella rappresentata dal credito bancario, si sono ridotte fortemente, sopravvivendo grazie alle garanzie pubbliche messe in atto per fronteggiare le emergenze di questi anni.

In futuro, l’ottenimento di mezzi finanziari sarà comunque più complesso, anche in ragione dei canoni più restrittivi imposti alle banche in materia di classificazione e di copertura dei rischi di credito e per la prudenza indotta dalla prospettiva della recessione.

Un tema finora poco esplorato per alleggerire queste tensioni riguarda la possibilità di recuperare risorse interne all’impresa, mediante operazioni di ottimizzazione e di trasformazione delle relazioni sia produttive sia finanziarie, consentite da nuove modalità come il passaggio da una economia di prodotto ad un’economia di servizio e l’open banking.

Queste trasformazioni possono avere anche implicazioni più vaste del Fintech inteso come ricerca di fonti dirette di lending.

Nuovi approcci alla finanza d’impresa possono essere infatti possibili grazie

• alla servitizzazione nell’uso dei macchinari industriali (per allineare i flussi finanziari in uscita all’effettivo utilizzo degli impianti, controllandone via Internet of Things manutenzione e obsolescenza)

• ai servizi di terza parte come quelli di iniziazione dei pagamenti (per ottimizzare gli incassi dei crediti commerciali, integrando i processi della fatturazione elettronica con i pagamenti via web, grazie anche a nuovi standard come la Request to Pay)

• ai servizi, sempre di terza parte, di accesso ai dati elementari dei conti bancari (per migliorare le capacità previsionali in termini di cash flow e per alimentare più precisi modelli di valutazione del merito creditizio dei prenditori).

Lo sviluppo di queste innovazioni, che possono essere integrabili, aprono alla costruzione di nuovi modelli di business anche per banche e altri intermediari, favorendo il passaggio da sistemi transaction based a sistemi relationship based, fondati su un nuovo approccio alla informazione economica. Esso si esplica nella integrazione di informazione industriale e di informazione finanziaria, arricchendone i flussi in termini di quantità, qualità e tempestività, grazie alla digitalizzazione, che consente la gestione di big data.

Ciò potrà favorire l’allontanamento da schemi tradizionali, procedendo magari lungo un percorso segnato da discontinuità, ma di cui è bene avere presenti le forti capacità innovative, anche in termini di accesso al credito.

Il contesto valutativo della finanza d’impresa

Le attuali preoccupazioni del mercato e delle Autorità dovute alle previsioni inflazionistiche e di ripresa dei crediti a rischio, si possono tradurre in restrizioni creditizie, con effetti di ampia portata. Nei report che si vanno compilando l’Italia è il paese nel quale questo sentiment relativamente alla piccola impresa si manifesta più che altrove, rafforzato anche dalla crescita del grado di concentrazione del sistema creditizio avvenuta in questi anni, in risposta alle numerose crisi bancarie.

Al di là delle affermazioni di assistenza finanziaria ai territori, le banche maggiori non sembrano molto interessate ai rapporti con il segmento produttivo minore, per gli alti costi di gestione delle relazioni. Le piccole banche non sono esempi virtuosi di offerta di servizi innovativi.

Sulla concessione e sul controllo del credito, le nuove linee guida dell’EBA danno puntuali indicazioni in base alle dimensioni dei prenditori. Prestare alle piccole imprese deve far valutare la capacità corrente e futura di far fronte agli impegni assunti, in coerenza con l’appetito per il rischio, le policy, i criteri di erogazione, i limiti e le misurazioni rilevanti anche macroprudenziali della banca. I criteri guida della concessione sono redditività e cash flow presenti e futuri delle attività ordinarie. Le garanzie hanno un peso secondario, come fonte di rimborso del prestito. Il documento prosegue con una lunga lista di criteri per valutare il merito creditizio del cliente, cui in questa sede non si può non far rinvio.

Anche il nuovo codice della crisi d’impresa, da poco entrato in vigore, si preoccupa di definire la crisi come lo stato del debitore che rende probabile l’insolvenza e che si manifesta con l’inadeguatezza dei flussi di cassa prospettici a far fronte alle obbligazioni nei successivi dodici mesi di vita dell’azienda.

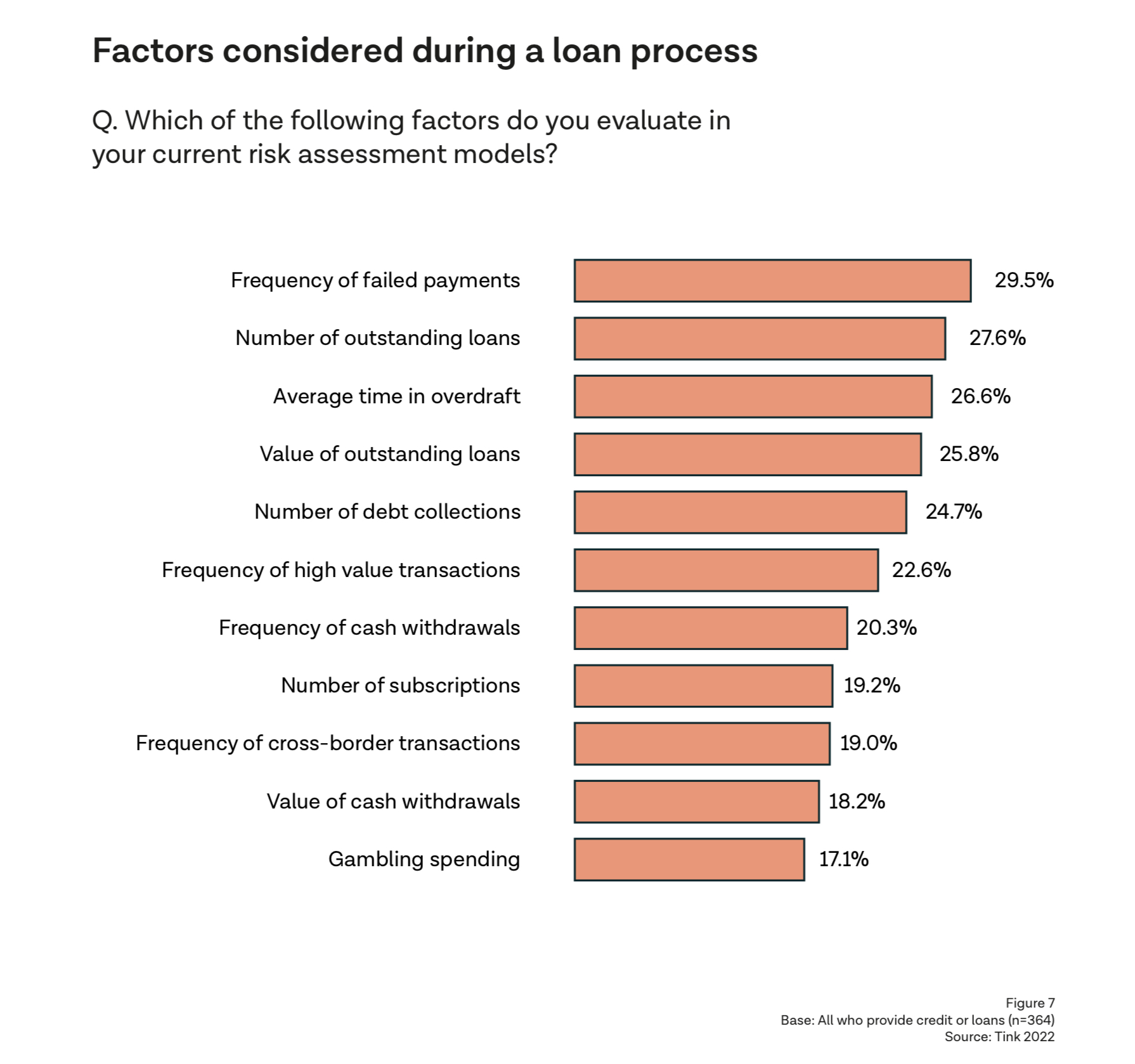

Le migliori prassi bancarie, spesso codificate in ricerche e approfondimenti, elencano una serie di elementi nella costruzione di modelli di valutazione dei rischi creditizi, nei quali l’equilibrio finanziario emerge come il tratto dirimente di ogni giudizio sul merito creditizio.

Parafrasando un noto detto della finanza, possiamo affermare che Cash flow is king.

Nuove specializzazioni e nuove opportunità

Servitizzazione digitale e open banking consentono di disegnare un’architettura di relazioni tra banca, nuovi intermediari specializzati e imprese, finalizzate al recupero e al migliore utilizzo delle risorse finanziarie che si generano nel processo produttivo e nel ciclo commerciale, mettendo al centro i flussi di cassa.

Con la servitizzazione di impianti e macchinari si distribuisce il peso degli investimenti fissi collegandolo alle fasi produttive e alle oscillazioni della domanda. Interconnessione dei macchinari e monitoraggio delle produzioni creano flussi di dati che consentono di ottimizzare i processi, risparmiando risorse finanziarie, passando da spese capex a spese opex.

Essa assicura inoltre che i rischi dell’obsolescenza fisica e tecnologica delle macchine faccia capo al produttore che, offrendone l’uso con contratti di noleggio, ne conserva la proprietà e quindi l’incentivo a promuoverne manutenzione predittiva, migliorie e sostituzioni, in base ai dati che le macchine gli inviano in via continua durante il loro utilizzo.

In questo modello, il produttore resta anche il dominus del riciclo e del riuso delle macchine o di loro parti, fasi che, come noto, sono al centro dei processi dell’economia circolare, dato che si passerebbe dalla compravendita del bene a canoni pay-per-use o pay-per-performance, con rischi di prestazione monitorati ed assicurati nel continuo. L’allungamento del ciclo di vita delle macchine, attraverso tecniche di recupero dell’usato rappresenta un fattore di efficienza complessivo favorendo non solo una vita utile tecnico-fisica, ma anche un ciclo legato alla capacità di garantire performance adeguate perché il cliente del produttore di macchinari stia sul mercato il più a lungo possibile in condizioni di efficienza produttiva.

Quanto ai contratti di cessione a titolo di affitto, può essere immaginata anche la creazione di titoli, rappresentativi dei canoni, da impacchettare e cartolarizzare, secondo le tecniche in uso per altri asset finanziari. Possono anche nascere intermediari specializzati per il noleggio dei macchinari che seguono questi principi e nuovi veicoli finanziari, in grado di convogliare risparmi privati verso l’impresa manifatturiera.

Quanto all’open banking, che può essere promosso da soggetti muniti di autorizzazione Banca d’Italia in qualità di istituti di pagamento, lo sviluppo di attività a favore delle imprese dovrebbe concentrarsi nella riduzione dei tempi di incasso dei crediti commerciali, il cui coacervo ammonta a oltre 500 miliardi e nel contempo vede tempi medi assai lunghi di esito, calcolati in 75 giorni contro una media europea di 45.

In questi anni si sono costruite infrastrutture regolamentari rilevanti quali gli archivi della fatturazione elettronica, le piattaforme dei pagamenti istantanei e infrastrutture di sistema come PagoPa e si vanno introducendo nuovi standard di pagamento come la Request to Pay per istradare i pagamenti in maniera più rapida, sicura, economica e definitiva via web. E’ facile immaginare come una riduzione anche di pochi giorni dei tempi di incasso dei crediti generi liquidità immediata per l’impresa.

I servizi di payment initiation aprono dunque possibilità rilevanti di ottimizzazione, intervenendo sulle inefficienze e sui tatticismi usati per la posposizione dei pagamenti, con effetti positivi sul capitale circolante.

I servizi di accesso ai conti danno invece la possibilità di monitorare l’intero set dei flussi in entrata e in uscita, tenendo puntualmente sotto controllo la posizione di liquidità. Inoltre questi dati consentono di popolare modelli di rating partendo dai dati delle singole operazioni di incasso e pagamento. E’ un elemento conoscitivo che consente di focalizzare meglio la posizione dell’impresa e di agire in funzione migliorativa, correggendo inefficienze e storture nei flussi di incasso e pagamento. Il risultato è anche quello di migliorare il rating attribuito dalla banca.

Un nuovo ruolo anche per la banca territoriale

Il ricorso alle modalità avanti tratteggiate, che fanno capo allo sviluppo di modalità as-a-service, non solo rende la piccola impresa meno dipendente dall’indebitamento bancario, consentendo di accumulare in via autonoma risorse per gli investimenti e lo sviluppo, ma le offre un cambiamento sostanziale di passo nelle modalità di conduzione.

Esso favorisce anche la costruzione di una diversa rete di relazioni con tutta una serie di operatori, con l’obiettivo di disegnare nuovi processi produttivi e di finanziamento, tramite forme di partnership, che stimolino sinergie.

E’, se si vuole, l’invito alla rottura della relazione bilaterale tra banca e impresa, che, col tempo, ha finito per limitare la crescita culturale di quest’ultima. Essa ha subito ritardi in termini di assetto e governance societaria, di programmazione, di assistenza consulenziale, di capacità di resistenza al ciclo, di fruizione di servizi evoluti. Oggi un sistema digitalizzato più complesso offre la spinta a colmare ritardi che rappresentano un fattore di limitazione competitivo.

Sono approcci che hanno un contenuto di specializzazione, ma anche le banche minori dovrebbero cogliere l’opportunità di prendere parte a porzioni di queste innovazioni di processo, adattando i propri modelli di valutazione dei rischi e innalzando i livelli di professionalità dei servizi resi alle imprese. Per le banche di prossimità sarebbe anche un modo per alleggerire l’onerosità degli impieghi in termini di capitale di vigilanza, cosa che determina una ritrosia al supporto finanziario tradizionale e/o pricing spropositati.

Chi scrive è del parere che un confronto concreto su questi temi possa aprire al cambiamento spesso evocato, ma raramente supportato da proposte concrete, nella ricerca di modelli di business che inducano alla formulazione di strategie più adatte al bisogno di evolvere tanto della piccola impresa quanto della banca locale.

Articolo molto interessante che prospetta innovazioni che, se pienamente adottate, potrebbero assicurare una migliore gestione del credito e dei relativi rischi. Si potrebbe osservare che l’efficienza presuppone però anche un adeguamento delle regole generali, che assicurino in primis la certezza del diritto e un corrispondente funzionamento della macchina giudiziaria.

Quanto prospettato è di sicuro un panorama che riduce costi e aumenta benefici fra le componenti del sistema economico produttivo e delle relative fonti di finanziamento.

In ogni caso, qualunque proposta innovativa che prospetti migliorie sociali è sempre la benvenuta e ogni nuova prospettiva in tal senso è meritevole di una giusta attenzione.