Tempo di lettura: quattro minuti.

Lo stress test dell’EBA di pochi giorni fa è un esercizio importante per capire la salute delle banche europee. I risultati sono stati giudicati soddisfacenti anche rispetto al precedente esercizio del 2016. Vediamo più in dettaglio quali informazioni ci danno soprattutto sulle banche italiane, dopo i primi commenti.

Ci avvaliamo delle tabelle EBA rese pubbliche ieri e, riadattandolo, dello speech di Luis de Guindos, Vice Presidente della BCE al Joint National Bank of Belgium/ Toulouse School of Economics / Solvay Brussels School of Economics and Management / European Central Bank colloquium, Brussels, 5 November 2018.

Il test è stato condotto da EBA su un campione di 48 banche. 33 sono dell’area Euro e il resto di Danimarca, Ungheria, Norvegia, Polonia, Svezia e GB. Sono pari al 70 per cento del totale attivo delle banche UE. Alcune banche non sono state incluse: le sussidiarie di una banca madre, le banche più piccole dell’area in quanto oggetto di un analogo prossimo esercizio della BCE e infine quelle greche già valutate in anticipo ai fini del Third European Stability Mechanism (ESM) per la Grecia.

Se osserviamo la composizione del campione notiamo subito gli effetti e le sperequazioni originate dall’applicazione dei principi prima indicati. Su un totale di 8,4 trilioni di euro di totale attivo, le banche francesi pesano per il 27 per cento (2,2 trilioni), le inglesi per il 18 per cento (1,5 trilioni), le spagnole per il 14 per cento (1,2 trilioni). Le tedesche sono uguali ad appena l’11 per cento (meno di un 1 trilione) e le italiane con il 9 per cento hanno soltanto 780 miliardi di attivo. I risultati sono da valutare quindi con attenzione soprattutto se riferiti ai singoli sistemi nazionali. E’ quello che invece hanno fatto un pò tutti come se fosse il campionato europeo di calcio. In questi giorni abbiamo letto di banche italiane, di banche spagnole, di banche tedesche ecc. e quasi mai di banche europee nel loro insieme.

Il campione di EBA

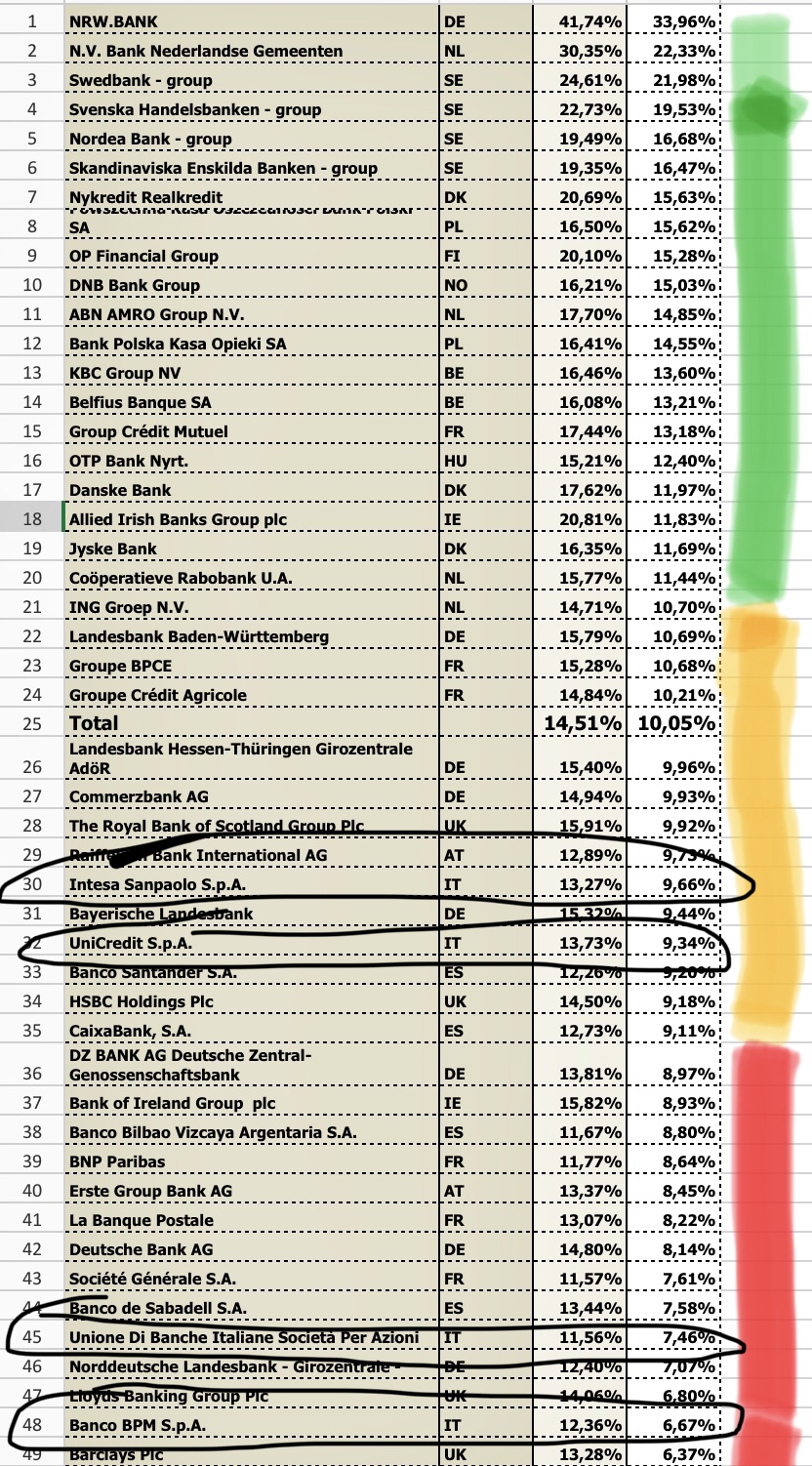

L’errore prospettico che si può facilmente compiere è sentirsi rassicurati sul sistema bancario italiano. Le 4 banche inserite nel campione sono del tutto marginali come quota di mercato. Intesa (9,66) e Unicredit (9,34) occupano posizioni medio basse della classifica, mentre UBI (7,46) e BPM (6,67) sono tra le ultime. Tutte e 4 sono al di sotto della media del campione pari al 10,05.

I risultati

Questi sono i risultati dell’ultima colonna della tabella nell’avverso scenario 2020. Nella colonna precedente, che misura le banche ai nastri di partenza dell’esercizio EBA (bilanci 2017), le 4 italiane sono ancora al di sotto della media europea, nonostante costosi consolidamenti, massicci aumenti di capitale e acquisizione di banche fallite o risolute dopo le pesanti perdite accollate a azionisti, obbligazionisti e allo Stato. E purtroppo per noi l’economia non cresce e lo spread e’ in aumento.

Se poi vogliamo ritornare alle prospettive delle banche europee, dobbiamo guardare con una qualche apprensione ai gruppi Barclays e Bnp Paribas, che posseggono in Italia banche sistemiche (rispettivamente Barclays Italia e BNL), anch’essi nelle ultime posizioni, e con più tranquillità a Credit Agricole, con la sua controllata italiana al settimo posto per dimensione, grazie al suo Cet 1 superiore alla media. Delle numerose banche italiane (alcune con criticità manifeste) rimaste fuori dal test EBA si occuperanno prossimamente i test BCE.

Ecco perché ci sentiamo di suggerire maggiore cautela, in luogo dell’ottimismo di questi giorni. Altrimenti si rischia la sindrome del fiore del cactus, tanto bello quanto caduco perché dura una sola notte, lasciando in evidenza le spine.