Sta accadendo qualcosa di singolare e di non previsto. Con il passare del tempo, dopo l’avvento nel 2014 della supervisione bancaria europea, le informazioni al pubblico non arrivano come dovrebbero. Da un lato, la nostra banca centrale sembra aver trovato una sua specializzazione nel diramare quasi quotidianamente esercizi previsivi sull’economia italiana alternati da dotte lectio magistralis del dr. Visco sull’importanza dell’istruzione, umanistica o scientifica che sia, meglio se entrambe ovviamente. Dall’altro, la BCE con molta frequenza pubblica approfondite analisi di natura congiunturale e strutturale sull’Unione bancaria. Documenti che sui media nel nostro paese trovano scarsa eco, a differenza di quelli diramati da Banca d’Italia. Pare una visione del mondo bancario abbastanza provinciale, salvo poi ricredersi quando scoppia l’ennesimo default bancario o quando riceviamo una lettera di rimbrotti della BCE come quella di questi giorni sui pagamenti elettronici. Detto a margine, la lettera a firma di Yves Mersch è molto folkloristica, quasi una lettera a Babbo Natale. Ho avuto modo di conoscerlo in qualche consesso internazionale ed era una talibano fautore dei pagamenti elettronici. I dubbi che ha ostentato sull’Italia sono davvero trascurabili. Forse in termini di policy andrebbe sottolineato che i benefici per consumatori e commercianti del cashback sono pur sempre a carico dello Stato, un regalo pagato dai contribuenti a chi usa le carte di pagamento.Tornando alla vigilanza bancaria e a sostegno di quanto affermato, cito due importanti documenti rintracciabili sul sito della BCE.

Il primo riguarda la struttura bancaria della neonata Unione bancaria: la lista delle banche sistemiche e non per paesi di appartenenza ad ottobre 2020. E’ un elenco di grande interesse ove risalta il depauperamento del nostro sistema, in cui sono state rase al suolo le banche regionali e del territorio. Abbiamo poche grandi banche e poche banche non significative, manca del tutto il mondo bancario di mezzo. Banche fallite nel corso del tempo e mai rimpiazzate, semmai andate in dote con ricchi incentivi a Unicredit ed Intesa. Basta una scorsa alle pagine per capire l’involuzione delle nostre banche rispetto ai paesi dell’Unione. Nelle 18 pagine che racchiudono tutte le 113 banche significative, quelle italiane occupano inaspettatamente ben 6 pagine, un terzo della lista. In realtà lo spazio riservato al nostro paese è destinato in gran parte a ICCREA e Cassa Centrale con i corrispondenti nomi di tutte le bcc italiane che fanno parte dei due gruppi, tranne quelle altoatesine. Le implicazioni di una tale configurazione sono ancora da scoprire ma suscita curiosità se non preoccupazione sapere che oltre a Intesa e Unicredit vi è una pletora di piccole cooperative bancarie che stanno insieme alle grandi banche europee.

All’opposto, se osserviamo le banche non significative, quelle piccole, su 75 pagine le banche italiane ne occupano appena 4 e 2 di esse sono riservate alle BCC dell’Alto Adige.

Difficile farsi una idea di quel che sta accadendo nella struttura bancaria italiana che va impoverendosi proprio nell’ossatura delle banche medie che hanno finanziato lo sviluppo delle piccole e medie imprese. E’ un declino strutturale, denso di nubi nere e minacciose.

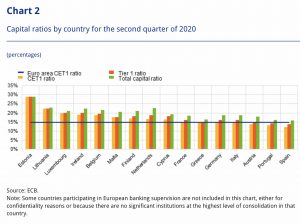

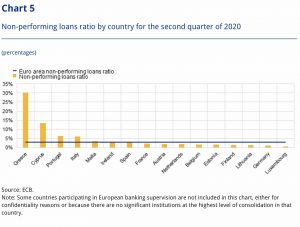

Il secondo documento riguarda il comunicato stampa della BCE sulle principali statistiche bancarie dell’Unione bancaria, aggregate insieme e distinte per paese. Le banche italiane nel raffronto risentono sempre di una condizione di difficoltà che non potrà che acuirsi nel futuro. Non è sempre comprensibile come ciò possa accadere dopo le tante operazioni di consolidamento societario delle banche avvenute con aiuti cospicui dei contribuenti. Da ultimo, ricordo lo smaltimento delle sofferenze sul mercato secondario con le garanzie prestate dallo Stato che ammonterebbero a 50/60 miliardi di euro. I due grafici che pubblico danno conto di queste dinamiche cui ho fatto cenno. Essi riguardano i livelli patrimoniali delle banche italiane, agli ultimi posti in Europa e la rischiosità, questa sì ai primi posti.

In conclusione, sul piano dell’informazione rischiamo di entrare in un nuovo campo gravitazionale da cui è difficile uscirne da soli. Il risparmiatore dovrebbe conoscere queste dinamiche per affrontare le scelte di investimento in modo consapevole. Il paradosso è che a fronte di una vigilanza europea molto incisiva, per quel che è dato capire, ne sappiamo ancora meno sullo stato di salute delle nostre banche che amministrano i nostri risparmi.