Tempo di lettura: 8’.

Open banking e “democratizzazione” dei dati

Su LinkedIn, Panagiotis Kriaris, manager esperto nella innovazione finanziaria, ha trovato una modalità semplice per schematizzare le principali connotazioni dell’Open Banking, introdotto con la Direttiva europea PSD2. Nei fatti è un mondo ancora impegnato nella ricerca di linee di indirizzo chiare e nella definizione del ruolo dei vari players che intendono cimentarsi con questa novità. Così molte banche vedono ancora l’open banking come un non necessario e costoso peso normativo, piuttosto che come opportunità per reagire alla “stanchezza” dell’attività tradizionale.

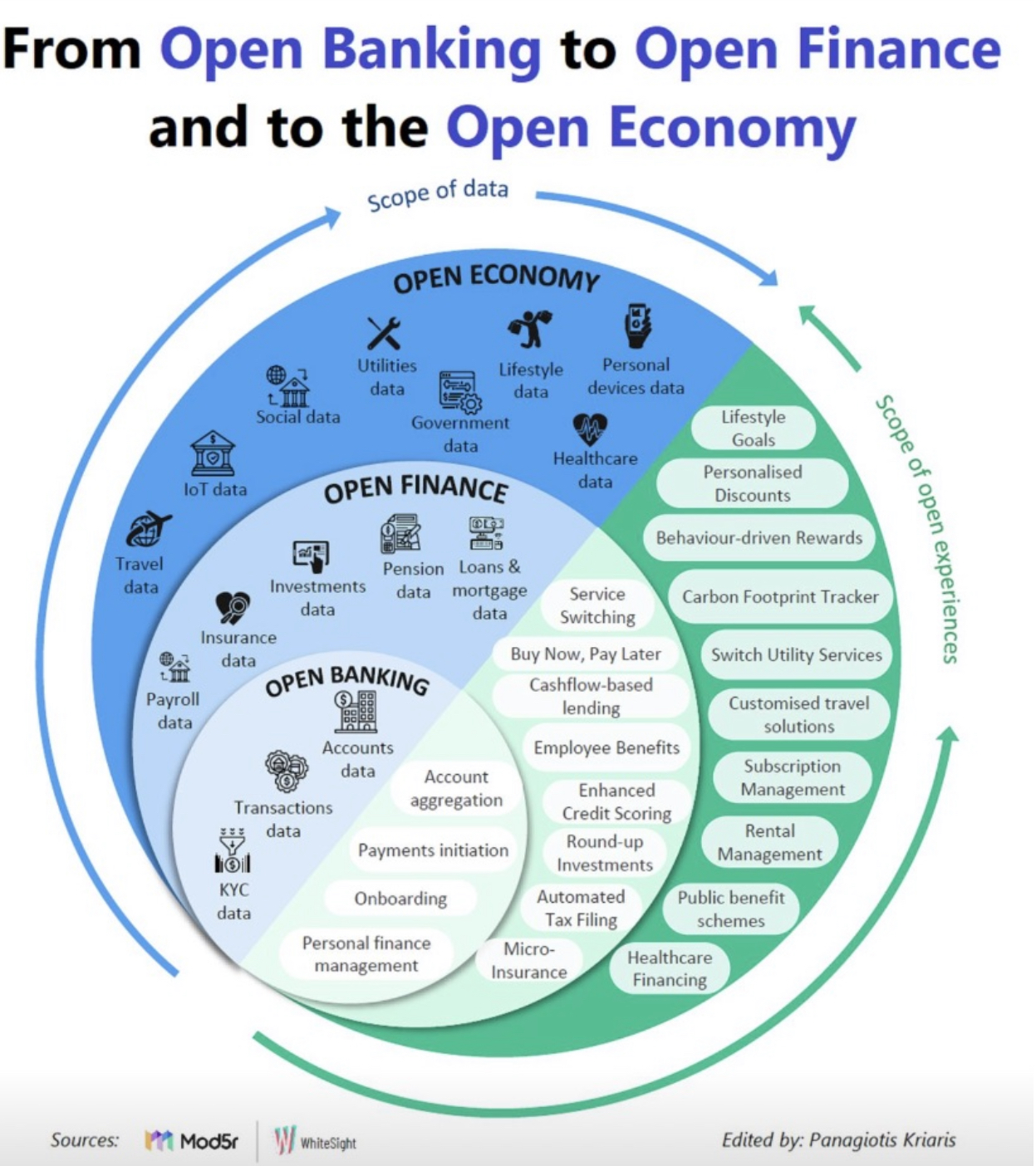

L’Open Banking porta con sé un cambio di mentalità e richiede di mettere in discussione alcune consolidate spiegazioni, che fino ad oggi hanno puntato sullo sfruttamento della informazione economica, dando per scontato il dominio monopolistico dei detentori di quelle informazioni (le banche), piuttosto che optare per un maggior livello di concorrenza, aprendo a scelte di convenienza e funzionalità dei servizi tra diversi offerenti.

Si tratta di accelerare il passaggio da un ambiente statico tradizionale, integrato verticalmente a un sistema dinamico dove il ricorso alle API (Application Programming Interfaces) offre diretta connettività tra gli intermediari presenti sul mercato e i nuovi sfidanti.

La cosiddetta economia delle API ha infatti un enorme potenziale per la trasformazione delle relazioni di clientela, rendendole più contendibili, in quanto “democratizzano i flussi dei dati”, cioè la loro condivisione, per la costruzione di servizi finanziari innovativi.

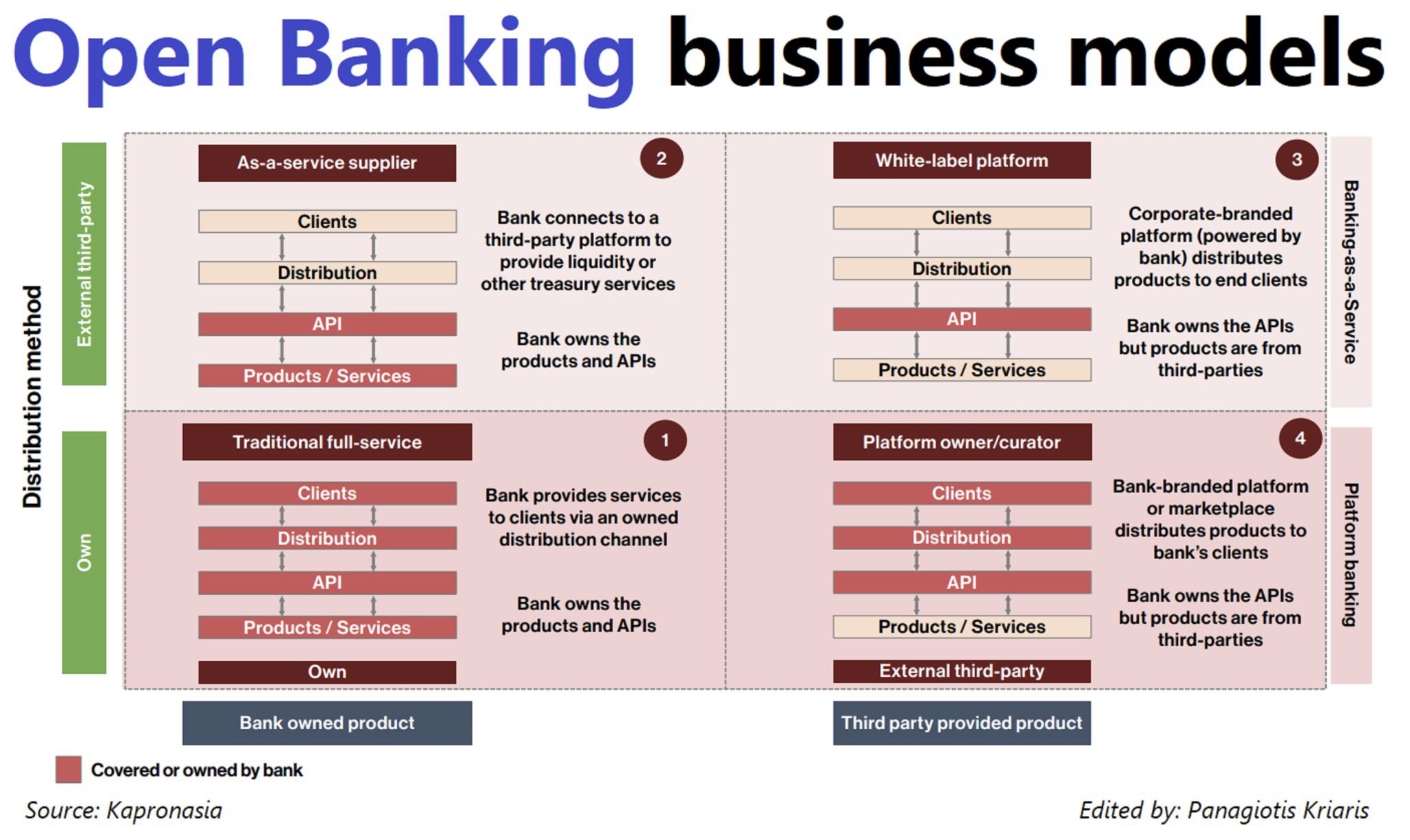

L’Open Banking non è dunque un business model in sè. Lo sono le sue applicazioni, tra cui le più impattanti sulle relazioni di clientela sono il Banking as a Platform (BaaP) e il Banking as a Service (BaaS).

Due modelli di business

In breve, il BaaP considera la banca come piattaforma che possiede i canali di distribuzione dei servizi, interfacciandosi direttamente con la clientela. La banca non necessariamente possiede i servizi, che può aggregare attraverso le API, acquisendoli da fornitori di terza parte, come gli istituti di pagamento abilitati alla Account Information e alla Payment Initiation. Un modello del genere è praticabile tanto dalle grandi quanto dalle piccole banche. Le prime perché posseggono risorse e basi di clientela per costruire un vero e proprio ecosistema, le seconde, perché, desiderando crescere, non hanno le risorse per sviluppare soluzioni proprie.

Nel BaaS, le banche ricoprono invece una posizione di seconda fila, fornendo l’infrastruttura (piattaforma tecnica, licenza bancaria, servizi addizionali), in modo tale che i partner commerciali che interfacciano la clientela possono sviluppare nuove relazioni, inducendo i consumatori verso un crescente quantità di servizi finanziari tramite canali non finanziari. Il BaaS è il modello che sta dietro alla trasformazione che ci si attende dalla cosiddetta embedded finance, la finanza incorporata in servizi non finanziari.

L’offerta si concretizza nel consentire l’accesso agli utenti che fruiscono di servizi non finanziari (car sharing, food delivery, noleggio di auto e di macchinari industriali, utilities e così via) anche ai servizi finanziari associati (pagamenti, stipulazione polizze assicurative, richiesta prestiti); i servizi finanziari saranno orchestrati con riferimento al fabbisogno non finanziario da soddisfare.

Le potenzialità di questa sinergia, anche in ottica di fidelizzazione dei clienti, sono ancora poco esplorate relativamente allo sviluppo di customer experience ad alto valore aggiunto.

Si può pensare alla banca come allo strato sottostante, all’abilitatore alla base di questa costruzione, che a sua volta fa riferimento ai risultati da trovare in uno o più strati superiori. Ciò che non sempre si comprende è che il modello crea opportunità non solo attraverso l’intera catena del valore, ma anche a vantaggio di singoli operatori di categorie diverse.

Anche in questo caso opportunità sono aperte alle banche. Perseguire casi d’uso di embedded finance richiede una più stretta collaborazione tra operatori dell’Open banking e del Fintech da un lato e istituzioni finanziarie dall’altro, facendo leva sulla generale fiducia che i consumatori mostrano verso le banche in termini di processamento pagamenti e tenuta della liquidità sui conti e sui nuovi operatori di rispondere ai nuovi bisogni della clientela.

Qui gli elementi caratterizzanti dei due modelli.

Educazione finanziaria e open banking

Il BaaP e il BaaS sono modelli che per affermarsi dovranno superare resistenze dal lato sia dei consumatori sia delle stesse banche, se non si diffonderà una sistematica conoscenza delle caratteristiche e dei vantaggi in essi contenuti.

Per i consumatori, l’interesse per questi vantaggi (ad esempio, più rapide approvazioni delle richieste di credito e un più strutturato accesso alle informazioni sui propri conti, per migliorare la qualità delle decisioni di investimento) trova ancora resistenze nella condivisione dei dati con i fornitori di terza parte.

Una diffidenza diffusa che va superata con il meticoloso rispetto della sicurezza informatica e della trasparenza in materia di protezione dei dati personali. L’educazione finanziaria nei confronti del consumatore diventa dunque un requisito essenziale per un’ adozione di massa di questo approccio.

Le iniziative in questo campo sono invece rare e la materia confinata agli addetti, salvo enfatizzare, con reboanti annunci al mercato, la conclusione di accordi tra operatori, non sempre accompagnata da adeguata informazione sui piani di business e sulla loro sostenibilità nel medio-lungo termine.

Resistenze del banking tradizionale verso le terze parti

D’altro canto, resistenze si manifestano nello stesso sistema bancario, che vede negli operatori di terza parte un’insidia al mantenimento delle proprie posizioni nelle relazioni di clientela, al punto da indurre i nuovi operatori a sollecitare una presa di posizione più decisa delle Autorità per contrastare gli ostacoli legati alla insufficiente funzionalità delle API delle banche. Malfunzionamenti e mancata restituzione della informazione, per quanto dovuta, ai fornitori di terza parte da parte dei soggetti di radicamento dei conti sono ancora molto frequenti. La percentuale dei fallimenti nella esecuzione dei servizi di accesso ai conti e di iniziazione dei pagamenti è tuttora molto elevata, sfiorando il 40% delle operazioni avviate tramite le API bancarie. Ciò ritarda lo sviluppo di casi d’uso, che consentirebbe di arricchire la gamma di servizi connessi con l’Open banking.

I dilemmi della industria bancaria italiana

Il nostro sistema si trova di fronte ad un dilemma non da poco, avendo fatto per molto tempo della banca locale un campione di originalità e di virtuosità, salvo poi trovarsi di fronte a crisi distruttive, che ne hanno messo in discussione il paradigma. E’ storia degli ultimi anni.

Nelle relazioni bancarie l’asserita profondità della informazione riservata raccolta grazie alla vicinanza fisica al cliente da parte delle banche locali, di prossimità, del territorio è stata esaltata oltre misura, per giustificarne l’importanza e il vantaggio competitivo.

Le economie dei territori sono state irresolubilmente legate a questo modello, che sembrava aderire perfettamente ai bisogni delle famiglie e delle piccole imprese. Nei fatti siamo ora a chiederci perché queste ultime siano rimaste unicamente legate al credito bancario (il cosiddetto banco centrismo), senza avvicinarsi al mercato dei capitali e mostrando scarsa attitudine verso la digitalizzazione. Il credito esercitato mediante la banca locale ha avuto scarsi effetti in termini di disciplina finanziaria e di orientamento verso gli investimenti in tecnologia della impresa.

Senza nulla dire delle distorsioni causate da conflitti di interessi, conduzioni personalistiche, manipolazione delle basi sociali, modalità di assunzione dei rischi prive di adeguati controlli, violazione delle norme, che proprio la condivisione delle informazioni potrebbe aiutare a contenere.

Inadeguate sono state anche le politiche di prevenzione delle crisi da parte delle Autorità, portando alla scomparsa di numerose banche del territorio e alla contemporanea crescita del grado di concentrazione del sistema. Non è il contesto di mercato più adatto per favorire l’innovazione, considerato anche che il new banking continua ad occupare posizioni di nicchia.

Insomma il modello di relazione tradizionale banca-impresa deve essere profondamente rivisitato, riconoscendone il bisogno di trasformazione, passando ad un sistematico e oggettivo sfruttamento dei dati delle operazioni elementari, come lo sono le singole transazioni.

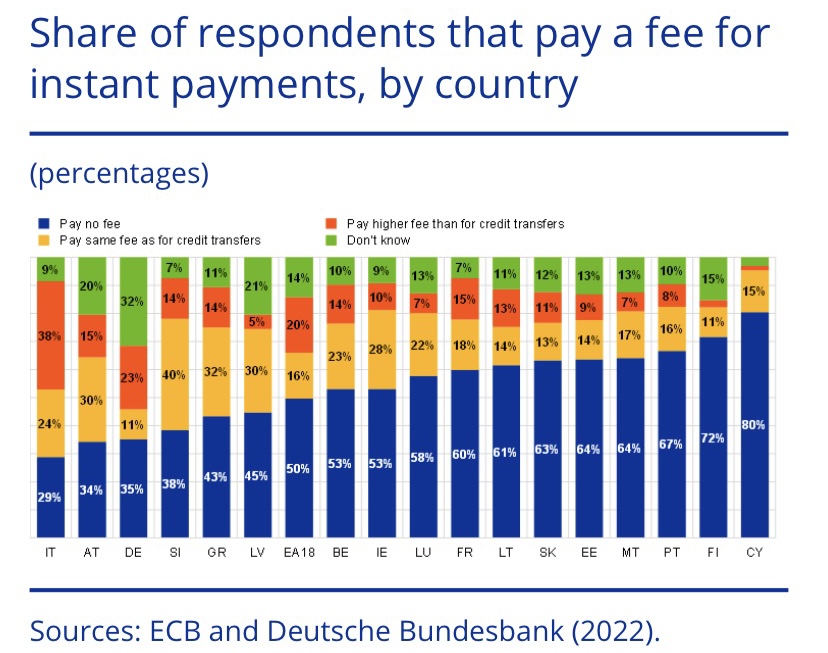

Anche le politiche di prezzo dei servizi digitali offerti dalle banche debbono essere orientate verso una maggiore convenienza economica, frutto di competitività.

Emblematico è il grafico sottostante che mostra come l’Italia sia di gran lunga il primo paese in Europa per tariffazione dei pagamenti istantanei, una delle più importanti novità promosse negli ultimi anni.

I prezzi, per oltre il 60% di essi, sono maggiori o, al più, uguali a quelli dei bonifici ordinari (segmenti rosso e giallo degli istogrammi). Ciò ne rallenta la diffusione e la possibilità di cogliere a pieno le implicazioni di efficienza e di efficacia di questo strumento, che consente di chiudere irrevocabilmente il trasferimento di fondi in pochi secondi sulle piattaforme dedicate.

L’informazione elementare per il Cash Flow prospettico

Tornando quindi al punto, una maggiore concorrenza da auspicare proprio nel trattamento della informazione economica non solo apre alla azione di nuovi intermediari specializzati, ma anche alla offerta di una nuova gamma di servizi da mettere a disposizione dell’economia, integrando infrastrutture e piattaforme tecnologiche, ottimizzando processi e innovando modelli di gestione della impresa.

Ciò sarà di grande utilità anche per sviluppare modelli di previsione/prevenzione delle crisi (secondo il nuovo codice), attraverso il trattamento di informazione analitiche, che esaltino il valore dei flussi piuttosto che degli stock delle grandezze contabili. Con l’open banking, e segnatamente con i servizi di accesso ai conti, l’informazione contenuta nel singolo incasso o pagamento aiuterà a costruire modelli gestionali volti al recupero di liquidità all’interno della impresa.

E’ noto poi che i nuovi indirizzi regolamentari per l’accesso al credito, indicati da EBA, puntano sulla importanza dei flussi finanziari prospettici. Questo cambio di passo è destinato a sostituire prassi di valutazione del merito creditizio basate sul valore delle garanzie e sui dati storici della relazione di clientela. Come si può intuire, si tratta di stabilire una nuova prossimità alle sorti del cliente, indirizzandolo verso una gestione più consapevole verso l’integrazione delle filiere, la costruzione di circuiti interni di pagamento, il potenziamento delle reti di imprese, e nuove tecniche di mobilizzazione del capitale circolante e fisso.

Collaborazioni e partnership

Finora i benefici dei servizi finanziari digitali hanno riguardato i consumatori al dettaglio piuttosto che le imprese, in specie piccole, e ciò, nonostante il loro assoluto peso numerico, il rilevante apporto dato al Pil e alla occupazione, nonché ai ricavi delle banche medesime.

Le banche tradizionali non hanno investito grandi risorse per una visione d’insieme dei bisogni delle pmi. Servizi non a buon mercato, complessità dei prodotti, mancanza di soluzioni digitali, lunghi processi di on boarding della clientela, scarsa customizzazione, lunghezza dei cicli di vita dei servizi, applicati ai campi dei prestiti e dei pagamenti, caratterizzano i deficit più rilevanti.

Le potenzialità di innovazione sono amplissime, sviluppando con maggiore determinazione alcuni caratteri, in primis le API, facendo ricorso al cloud per eliminare la legacy ai sistemi informatici meno performanti, dando impulso all’analitica dei dati e alla intelligenza artificiale per una più granulare segmentazione dei mercati, puntando su offerte rese possibili da un ciclo di vita dinamico dei servizi, secondo la logica end to end.

La dinamicità del mondo delle pmi richiede uno sforzo costante di adattamento alle nuove esigenze, che vanno dalla contabilità, alla digitalizzazione, dalla finanza alla catena produttiva, nei confronti dei quali può funzionare solo un approccio integrato.

Cosa che a sua volta implica collaborazioni e partnership di natura strategica di lungo periodo tra banche e nuovi operatori del Fintech, quali sono gli intermediari AIS e PIS.

In conclusione, la conoscenza dell’open banking richiede di essere diffusa per contrastare elementi di diffidenza e resistenza, puntando sulle potenzialità delle opzioni strategiche che di aprono al sistema finanziario e a quello produttivo.

La condizione del cambiamento risiede nella volontà ad adeguarsi a queste novità, nel mettere a punto la giusta strategia e, soprattutto, nel mostrare capacità di esecuzione dei progetti, combinandoli tra di loro e controllandone via via i risultati.

caro Daniele aggiungo all articolo di assoluta precisione e completezza che il percorso di “liberalizzazione ” del settore Finance con i suoi modelli BaaP e BaaS trova bene il parallelismo con quanto gia avvenuto nel settore delle TLC da ormai un ventennio. Mobile Virtual Network Opetator o Enabler MVNO e MVNE sono modelli di business precursori a quelli che l Open Banking sta introducendo ora nel Finance. Un business case dalle TLC ben rodato che dovrebbe essere preso ad esempio anche dal settore Bancario….che dovra’ farsene una ragione !

Grazie Flavio delle tue considerazioni. Il parallelo tra banche e telecomunicazioni è interessante e varrebbe la pena di essere raccontato con maggiori dettagli. Perché non lo fai? Grazie

Dio solo sa quanto le banche abbiano bisogno di cambiare modello di business. Rimandano, rimandano. Chi ne farà le spese – questo non di dice – sono le persone. L’incapacità di innovare si tradurrà in fenomeni che pregiudicheranno la continuità operativa con la solita scorciatoie del “taglio del personale” e la riduzione del cost income ratio.

Nel 2015 ho proposto a decine di banche di comunità di fare dei tavoli di sperimentazione sull’open banking. Dice “troppo inglese”. Questo è l’ultimo treno in partenza prima del “sempre più banca, sempre meno in banca”. Come Bankitalia promuove l’educazione finanziaria sui clienti dovrebbe promuovere l’educazione all’innovazione i manager e amministratori di banche.