Dopo circa un anno di serrata politica monetaria restrittiva (ben dieci aumenti di tasso) l’inflazione nei 20 paesi nell’area euro è scesa al 2,4%. Il percorso rimane incerto perché l’inflazione di fondo, che esclude prezzi energetici e alimentari, rimane più alta. In ogni caso quello che è certo sono gli effetti sulla economia della politica restrittiva, con previsioni crescita di tutta l’area euro molto risicate.

Le banche comunque sono state le uniche a festeggiare visto i benefici derivanti dall’aumento dei tassi su mutui e prestiti con conseguenti extra-profitti.

Come è stato fatto notare questi ultimi dipendono anche dalle aumentata remunerazione delle riserve in eccesso detenute dalle banche europee presso la Bce: ammontano a oltre 3.500 miliardi di euro, con rendimenti del 4%.

Si badi bene sono rendimenti senza rischi di mercato e di credito! Inoltre a fronte degli utili delle banche commerciali, la banca centrale europea è andata incontro a sostanziali perdite che si trasformano in oneri per bilanci pubblici e per i contribuenti. Ciò è avvenuto in assenza di qualsivoglia dibattito pubblico.

Tra l’altro “i costi di questa scelta non si distribuiscono in maniera omogenea tra tutti i Paesi Europei e sono maggiori nei sistemi bancari che detengono ampie riserve e titoli pubblici con spread più bassi. Ad esempio, gli interessi alle banche italiane sono stati “solo” 8,3 mld contro i 49,1 alle banche tedesche e i 35,9 a quelle francesi.” (Hamaui in Affari&Finanza del 27.11.2023).

In un recente studio dal titolo TOWARDS MONETARY POLICIES THAT DO NOT SUBSIDISE BANKS Paul De Grauwe e Yuemei Ji, (CEPS, 40/2023) osservano:

“The massive programmes of government bond buying have led to a fundamental change in the operating procedure of the major central banks. The latter now operate in a regime of abundance of bank reserves. This makes it impossible to raise the money market rate except by increasing the rate of remuneration of bank reserves. This, in turn, leads to a massive transfer of the central banks’ profits to commercial banks that will become unsustainable. We argue that the remuneration of bank reserves is not inevitable and that there is an alternative to the current central banks’ operating procedure that avoids making profit transfers to private agents. We propose to use minimum reserve requirements as a policy tool to achieve this objective. Our favoured proposal is a two-tier system of reserve requirements that would only remunerate the reserves in excess of the minimum required. This would drastically reduce the giveaways to banks and allow the central banks to maintain their current operating procedures.”

In sintesi è auspicabile un minore sussidio pubblico da parte delle banche centrali alle banche commerciali, con una opportuna suddivisione delle riserve tra remunerate e non remunerate.

Nel 2023, la BCE ha registrato una perdita netta di 1,3 miliardi di euro dopo l’utilizzo del fondo rischi finanziari per 6,6 miliardi di euro, decidendo di non distribuire dividendi alle banche centrali nazionali azioniste, la Banca d’Italia ha conseguito una perdita lorda di 7,1 miliardi che, dopo un utilizzo di fondi per 7,9 miliardi, ha portato a un utile di 800 milioni. Sono stati distribuiti agli azionisti, tra cui diverse banche, dividendi per 340 milioni, di cui 140 a carico di accantonamenti di esercizi precedenti.

Come detto, un dibattito politico su queste decisioni non sarebbe dovuto mancare. Anche di articoli sull’argomento non se ne sono visti molti.

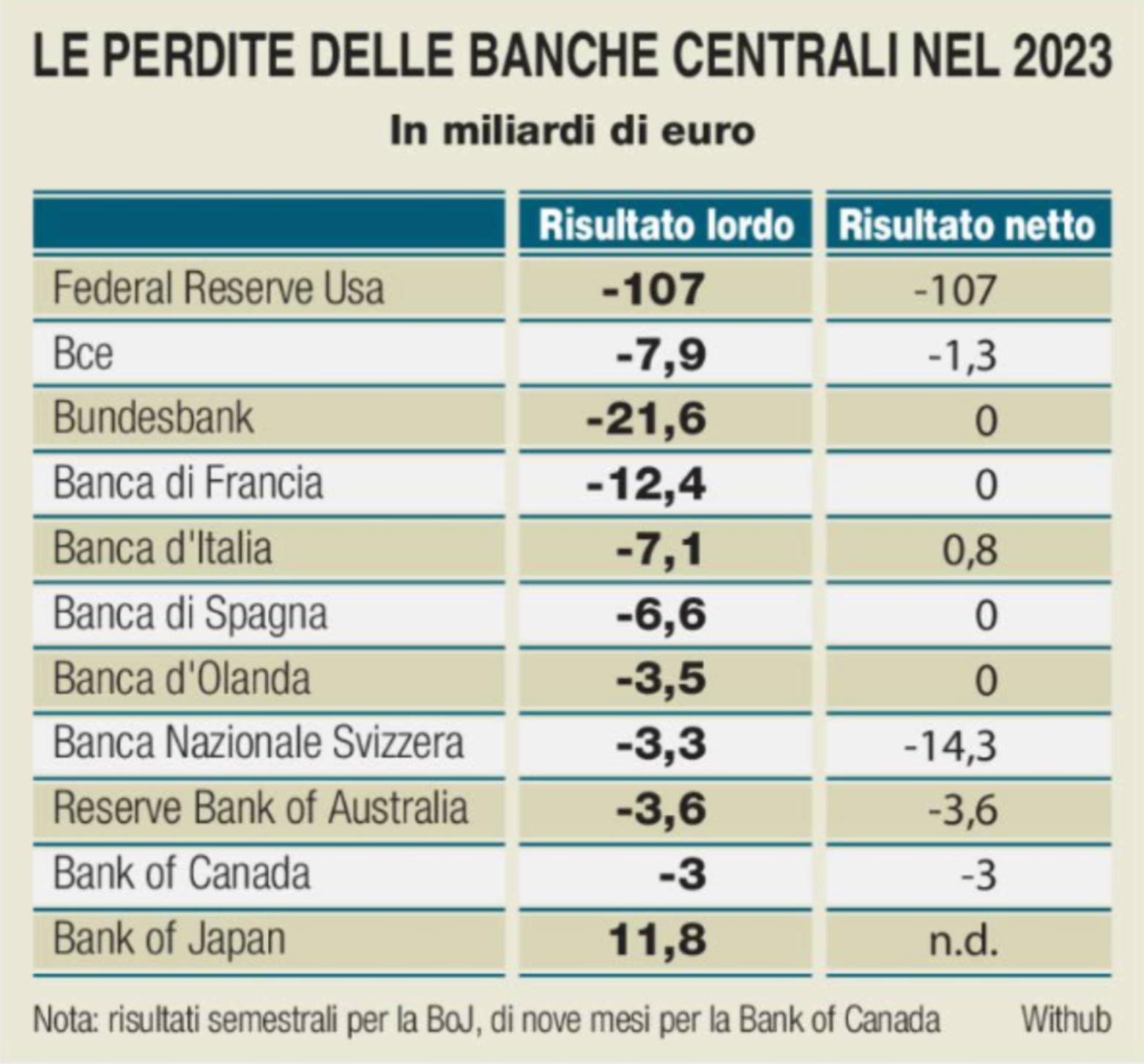

Qualcuno (Francesco Ninfole su Milano Finanza del 6 aprile) sottolinea che le banche centrali hanno dovuto registrare perdite lorde e molte di esse hanno utilizzato i fondi rischi per chiudere il bilancio in pareggio e in un solo caso in utile (con distribuzione di dividendi), come si vede dalla seguente tabella riportata dallo stesso giornale.

E dalla lettura dei numeri dei singoli istituti una domanda sorge spontanea: nell’anno degli extra-profitti bancari (oltre 40 mld di euro per il sistema italiano), la cui ipotesi di tassazione ha sollevato prese di posizione tanto decise da imporre al governo una precipitosa marcia indietro, non si poteva seguire almeno una più prudente conservazione di denaro pubblico nelle casse della nostra Banca centrale nazionale, evitando la distribuzione di dividendi?

D’altro canto le banche commerciali non avevano già guadagnato abbastanza con la remunerazione delle riserve detenute presso la banca centrale medesima, alimentate da un’abbondanza di liquidità, frutto anche della diminuzione dei prestiti all’economia, in specie di quelli alle imprese?

Tornando agli autori dello studio sopra citato, essi sono del tutto espliciti quando affermano che il sussidio ricevuto dalla politica monetaria “seems to be an example of capturing of the regulators by banks that want to have their cake and eat it, i.e. they want to have liquidity and make profits”.

In effetti, sopra a quella torta, di cui parlano metaforicamente i due studiosi, nel Belpaese è stata messa, senza troppe spiegazioni, anche la classica ciliegina! Doppiamente dolce per le banche, doppiamente amara per i contribuenti, cui non resta che osservare che avere liquidità, fare profitti senza rischi e ricevere dividendi è più che avere la botte piena e la moglie ubriaca, tornando col ricordo al perentorio “e io pago!” del mitico Totò, che nella circostanza parrebbe del tutto azzeccato!

L’originalità della cultura italiana è una caratteristica riconosciuta in tutto il mondo.

In quanto anche crogiolo di civiltà, creatività e fantasia costituiscono nel nostro paese prerogative essenziali anche in campo economico e politico.

L’interessante articolo di Luca Pitti evidenzia un “atipico” che evidentemente non ha attratto le attenzioni dovute.

Il fatto che la Banca d’Italia abbia chiuso l’esercizio con un utile netto, nonostante un risultato lordo negativo (come accaduto alle altre banche centrali, principalmente causato dalla politica dei tassi antinflattiva attuata dalla BCE), suscita curiosità.

Per capire la scelta di attingere alle riserve patrimoniali al fine di chiudere l’anno con un utile d’esercizio sarà d’ausilio leggere la relazione che accompagna i dati di bilancio.

Delle considerazioni e delle perplessità nascono comunque spontanee.

1) Durante l’anno in corso in Banca d’Italia c’è stato il cambio del Governatore, interessante magari potrebbero risultare le opinioni in merito alle scelte operate sia dell’uscente che del subentrante.

2) Poiché parte dell’utile d’esercizio confluisce nelle entrate governative, l’utilizzo delle riserve dell’Istituto d’emissione per assorbire le perdite potrebbe anche configurarsi come un sostanziale travaso patrimoniale verso lo Stato.

3) Le quote distribuite ai detentori del capitale sociale, inoltre, si ritrovano così ad incrementare i già elevati “extraprofitti” principalmente conseguiti con l’innalzamento dei soli tassi attivi (sui mutui a tasso variabile principalmente).

4) Si tralasciano ovvie considerazioni sui benefici indiretti procurati agli azionisti (CSR compresa).