Tempo di lettura: quattro minuti.

Le variabili finanziarie non sono mai univoche. Quelle reali come PIL, esportazioni, investimenti indicano, invece, con pochi dubbi, i soggetti che ricavano vantaggi economici dalla loro espansione. Quelle finanziarie quasi mai danno indicazioni sui soggetti che hanno benefici e su quelli che invece ci perdono. E lo spread è una di queste variabili. Titoli sui giornali, dotte conversazioni, analisi di studiosi per dimostrare gli effetti nefasti per tutti quando aumenta lo spread: lo Stato, l’economia, le banche, i mutuatari.

Quando lo spread inizia a salire, diventiamo tutti preoccupati e nervosi. Il prof. Monti in Senato già dallo scorso giugno ci ha avvisati che dietro l’angolo è appostata la famigerata troika. Il dr. Cottarelli ha rincarato la dose, per finire con il Governatore Visco e il suo vice, istillandoci altre preoccupazioni. In questi giorni il Ministro Tria lo ha invocato come convitato di pietra nei lavori di preparazione della manovra di bilancio. Mala tempora currunt, se dobbiamo sperare nell’aiuto della Bce e nella benevolenza delle agenzie di rating, vivendo nel timore di una nuova manovra finanziaria “lacrime e sangue”.

Ma è proprio così? Gli effetti sono sempre negativi?

Vediamo innanzitutto cosa realmente è. Per determinare lo spread si calcola il tasso di rendimento del Btp italiano e del Bund tedesco a 10 anni. Se il decennale italiano ha un rendimento del 4,5% e quello tedesco l’1%, lo spread sarà pari a 350 punti base, cioè 3,50 in termini percentuali. Questi andamenti in tempo reale li troviamo un pò ovunque su internet.

Ci siamo chiesti se un piccolo risparmiatore da questa situazione non possa avere dei vantaggi, mitigando gli effetti di un terribile aumento dei tassi di interesse sul debito pubblico, e abbiamo scoperto di avere bisogno di due informazioni certe e attendibili: dove si vendono i BTP e a che prezzo.

Le abbiamo trovate sul sito della CONSOB, un po’ come andare al supermercato, dove abbiamo letto del MOT (Mercato Telematico delle Obbligazioni), l’unico mercato obbligazionario regolamentato.

Nato nel 1994, il MOT ha tra le sue finalità quella di agevolare l’accesso dell’investitore privato al mercato obbligazionario e di rendere piu efficiente l’operatività degli investitori professionali, offrendo un sistema di negoziazione elettronico completamente automatizzato, dalla fase di inserimento della proposta di negoziazione sino alla liquidazione del contratto eseguito.

Quanto ai prezzi, il menu e’ vastissimo e in questi giorni, a causa dell’aumento dello spread, si trovano molti BTP a due anni a 90, o giù di lì, su 100 di nominale. Che cosa può succedere, se ne compriamo un po’ a 90? Vediamo in concreto.

1) Lo spread nei prossimi giorni aumenta e quindi il prezzo del mio BTP scende a 85; registriamo una perdita, ma e’ virtuale perche’ se aspettiamo la scadenza fra due anni riceveremo 100 euro di capitale nominale.

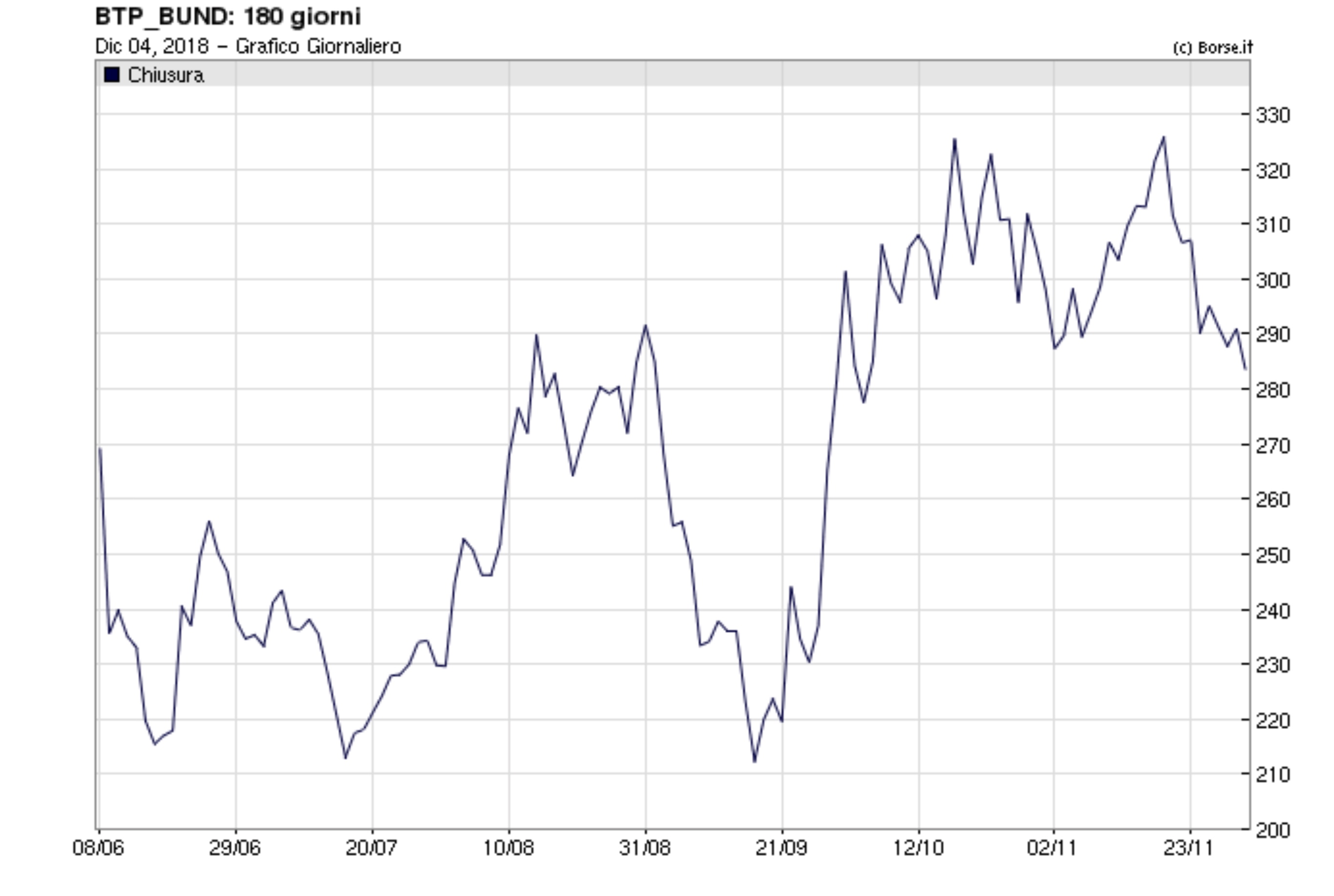

2) Lo spread diminuisce e quindi il BTP aumenta di prezzo e possiamo venderlo con un semplice click sul MOT. Ci guadagniamo la differenza sul prezzo di acquisto ed eventualmente ne ricompriamo altri, con la stessa condizione sub 1). E’ il caso di questi giorni. Basta guardare il grafico. Qualche settimana fa era a più di 300 e ieri viaggiava intorno a 270. Se avessimo comprato e poi venduto ieri su 10.000 euro avremmo guadagnato in poco più di una settimana 100 euro, un’enormità su base annua.

3) Lo Stato italiano fallisce e unilateralmente non riconosce più interamente i suoi debiti, con conseguente perdita di valore parziale del BTP, perdita questa volta irreversibile, ma che comunque non potrà mai essere integrale.

Possiamo notare che su tre possibilità, due sono a mio favore. E’ come se una squadra di calcio avesse dalla sua due risultati utili su tre: pareggio e vittoria ad alta probabilità, ed uno sfavorevole, la sconfitta, a basso rischio, almeno nell’immediato.

Il settore delle famiglie, anziché detenere 2.000 miliardi di euro sui conti correnti, accettando interessi pressoché nulli, spese di gestione in crescita e una copertura assicurativa in caso di fallimento della propria banca pari soltanto a 100.000 euro, può provare a dare un contributo allo Stato italiano indebitato fino al collo, senza prendersi troppi rischi in uno scenario di un paio d’anni. Le banche sono letteralmente piene di soldi che non impiegano, un po’ perché la domanda di credito è bassa e un po’ perché se i finanziamenti crescessero potrebbero trovare presto un limite nel patrimonio, secondo le regole di Basilea e della Bce. Tanti soldi nei caveaux delle banche che non servono ne’ all’economia ne’ allo Stato dunque: davvero uno strano paese il nostro.

Un caveat si impone. Queste considerazioni non costituiscono sollecitazione al pubblico risparmio, perche’ non siamo consulenti finanziari. Vi abbiamo solo raccontato quel che facciamo di tanto in tanto, per allentare le nostre ansie da spread. Siamo convinti che la finanza debba servire a migliorare la nostra vita, non a terrorizzarla. E siamo anche convinti che certe cose andrebbero spiegate meglio, a cominciare dalle nostre istituzioni.

Bisogna stare attenti, però. A questo proposito, vale la pena richiamare la regola aurea della diversificazione degli investimenti finanziari stabilita un pò di decenni fa dal premio Nobel H.Markowitz. Essa è sintetizzabile nel noto aforisma facilmente comprensibile: “Non mettete tutte le uova nello stesso paniere”.

L’articolo è stato pubblicato anche sul quotidiano on line SalernoSera.

Eccellente articolo che da un corpo e una visibilita’ a tanti fantasmi evocati da una politica impreparata che ama giocare sulle paure e l’ignoranza!